Por Pol Candela Català

Introducción

Las líneas que siguen tratan la cuestión de las dificultades de las startup o empresas de base tecnológica y rápido crecimiento para financiarse, así como las fuentes principales de tal financiación. En la parte final de esta entrada se hacen algunas observaciones sobre su liquidación.

Lo habitual en cualquier sociedad mercantil, incluidas, por tanto, las startup, es que los socios no aporten todos los recursos necesarios para cubrir satisfactoriamente las necesidades financieras de la empresa que pretenden desarrollar, ni como capital ni como préstamos participativos. La financiación se logra, por el contrario, sucesivamente y mediante el recurso a terceros financiadores que, normalmente, realizarán aportaciones al capital, esto es, recursos propios dadas las dificultades de estas empresas – por el alto riesgo que soportan – para ofrecer garantías suficientes a los proveedores de crédito ya que carecen de activos físicos que puedan ser pignorados o hipotecados y no pueden realizarse ejercicios fiables de valoración de la empresa con los métodos habituales (flujo de caja descontado) porque se trata de una empresa de reciente creación. En otras palabras, estamos ante un proyecto que no cuenta con ingresos u otros datos que reduzca suficientemente el riesgo para los financiadores de carácter institucional (VCs) o minorista (angels) y, mucho menos, para los bancos que no tendrían garantías que les permitiesen abrir líneas de crédito a estas empresas para sufragar sus gastos corrientes.

En consecuencia, lo normal es que los fundadores se vean obligados a utilizar recursos propios para financiar los primeros pasos de la empresa. En estos casos (fase pre-semilla), se recurrirá a las llamadas “Rondas Triple F”, es decir, “Family, Friends and Fools”. Se trata de gente cercana como miembros de la familia o amigos para que colaboren con la idea de negocio (Freear, J., Shol, J. E., & Wetzel, W. (2002). “Angles on angels: financing technology-based ventures – a historical perspective”, Venture Capital 2002, Vol. 4, No. 4, p. 276]. El objetivo de las tres F es el de ‘validar’ un negocio que, por su temprana fase de explotación, contiene mucha incertidumbre si es visto por alguien externo. Sin embargo, estos fondos puede que no se registren en la contabilidad de la sociedad, no sólo por su escasa formalidad sino porque es posible que se reciban previamente a la constitución de la sociedad, para, por ejemplo, cubrir todos los costes de creación de las infraestructuras necesarias del negocio que podrían aportarse al capital social de la startup (una aplicación informática a modo de aportación no dineraria al capital social).

Los préstamos participativos públicos

Es frecuente, por estas razones, que los poderes públicos, en su actividad de fomento del emprendimiento y la innovación, abran líneas de crédito dirigidas específicamente a startups como la de ENISA (Línea de Jóvenes emprendedores, Emprendedores, Crecimiento, AgroInnpulso, Emprendedores digitales, las dos últimas creadas por las Disposiciones Adicionales 62ª y 63ª de la Ley 11/2020 de PGE para 2021), en forma de préstamos participativos sin que se exijan garantías personales o reales.

Como es sabido, un préstamo participativo es un instrumento financiero híbrido, a medio camino entre el préstamo tradicional y el capital de riesgo, ideado para reforzar la estructura financiera de la sociedad (art. 20 RDL 7/1996), pues aparte de los intereses ordinarios (interés fijo), el prestamista será remunerado mediante un interés variable que dependerá de la evolución de la empresa: beneficios, volumen de negocio, etc. sin perjuicio de lo que específicamente pueda convenirse. El interés que se devengará diariamente sobre el principal pendiente de pago de acuerdo con una fórmula de este tipo:

Tipo variable = (Resultados del ejercicio antes de impuestos o BAI / Fondos propios medios x 100) – Tipo de interés fijo

Con estos préstamos la startup puede mejorar su fondo de maniobra, pues con la incorporación de esta deuda en los libros de la sociedad se amplia la parte del activo corriente que es financiada por pasivo no corriente, es decir, por recursos permanentes, alejándose de una situación de desequilibrio financiero a corto plazo y de suspensión de pagos.

Lo más relevante de esta figura es la ficción contable de considerar el préstamo participativo como parte del Patrimonio Neto de la sociedad a los efectos de reducción de capital y liquidación de la sociedad lo que evita dicha obligación de reducir la cifra de capital social o disolver la sociedad, si las pérdidas hacen descender el patrimonio neto por debajo de las 2/3 partes del capital social o de la mitad (arts. 327 y 363.1.e LSC). De esta manera, a los solos efectos citados, también se incluirá en la cifra del patrimonio neto (art. 36.1 C. de C.) aquellas cantidades (menos las que vayan amortizándose) de las que pudiera disponer la sociedad en virtud de préstamos participativos.

El registro contable de los préstamos participativos está recogido en la norma de valoración 11 ª “Deudas no comerciales”, del PGC según prevé el apartado 16 de la Comunicación interpretativa sobre determinados artículos de la Cuarta y de la Séptima Directivas relativas a las cuentas:

“la Directiva no prevé una partida separada para préstamos subordinados. Éstos no han de figurar en una partida «capital y reservas» sino en una partida de «deudas»”

o la Resolución de 5 de marzo de 2019 del ICAC:

“se presentan en el pasivo del balance si cumplen la definición de pasivo incluida en el apartado 3 de este artículo, pero se considerarán patrimonio neto a los efectos de determinar si concurren las causas de reducción obligatoria de capital social o de disolución obligatoria por pérdidas reguladas en el texto refundido de la Ley de Sociedades de Capital”.

En ningún caso debe capitalizarse o incluir en el patrimonio neto de la empresa la cuantía del préstamo participativo como si se tratara de una ampliación de capital, pues

no tiene ninguna excepcionalidad en cuanto a su contabilización y sólo es a efectos jurídico-mercantiles y en relación con determinadas circunstancias cuando adquiere una calificación específica [SAP de Málaga 297/2015 de 27 mayo, FD 3].

La valoración de las startup

Los inversores típicos en estas primeras fases de desarrollo de la startup una vez ha iniciado su actividad son los llamados Venture Capitalists (VCs) y Business Angels. Los segundos suelen ser personas físicas que utilizan su propio capital y gozan de incentivos fiscales en el IRPF,. Los primeros son intermediarios financieros que canalizan inversiones de terceros.

La primera función que desempeñan las VCs es valorar la startup en función de las expectativas de retorno que tenga un inversor de cara a un exit o evento de liquidez futuro.

En esta valoración se supone que no serán necesarias aportaciones adicionales de capital, es decir, se asume que no se venderán más participaciones en el futuro próximo, para que, de este modo, permanezca estable el porcentaje que el inversor adquiere en la primera ronda hasta el momento de la desinversión. Cabe preguntarse si esto es sensato, puesto que la mayoría de startups necesitarán ulteriores ampliaciones de capital para crecer, con la consecuencia de que el aumento de la masa de participaciones sociales conllevará la dilución de la posición del socio inversor anterior a la siguiente ampliación. El instrumento antidilución más básico previsto en la LSC es el ejercicio en el plazo de 1 mes del derecho de suscripción preferente de participaciones en el aumento de capital de manera proporcional a la estructura de capital preexistente (art. 304 LSC), si el socio inversor no ejerce este derecho, el administrador podrá adjudicar las participaciones nuevas a terceros extraños a la sociedad (art. 307 LSC).

En previsión de que suceda lo que se acaba de exponer, la valoración puede incorporar previsiones sobre los efectos de una posible dilución debido a la entrada de nuevos inversores. Por ejemplo, si del primer contrato de inversión se pacta que un inversor recibirá un 20% del capital social y se prevé, también, que haya una nueva ronda en la que otro inversor obtendrá un 10%, se puede acordar que el primero reciba un 2 % adicional en la primera ronda, esto es, un 22% [1 – 10% = 90%; 20% / 90% = 22,22%].

Como no hay suficientes datos para hacer una valoración en términos de flujos de caja, se recurre a las expectativas del inversor y el emprendedor (porcentaje de retorno que se espera como contrapartida o ROI, o también puede utilizarse el TIR) y en función de esas expectativas se fija el precio que deberña pagar el inversión por las participaciones. En otros términos, lo que se fija es la proporción de la compañía que el inversor desea ostentar para, llegado el momento de la desinversión, obtener el ROI esperado.

Por su parte, la startup emite capital en función de la cantidad de dinero que necesita obtener para financiar su proyecto empresarial. A cambio de esa cantidad, ofrecerá un porcentaje de participación concreto en el capital social, que se obtendrá partiendo del valor terminal de la compañía en un año determinado y el retorno sobre la inversión que se acuerde.

El valor terminal de la startup puede estimarse estableciendo unas expectativas razonables sobre los ingresos que la empresa obtendrá en el momento de la desinversión, basándose en estadísticas propias de la industria a la que pertenece la compañía, o los ratios precio/beneficio más habituales.

- Pongamos que una startup tiene un capital social de 120.000 € [12.000 participaciones a 10 € cada una] y necesita 200.000 € según el plan de negocio.

- El inversor espera un ROI de 10x y que la compañía puede generar en un determinado año X+5 €10M (sin entrar a considerar otras ratios multiplicadores de compañías del mismo sector, entorno o características similares).

- En tal caso, 10 x 200.000/ 10.000.000 = 20%;

- Con ello, la valoración postmoney de la operación es de 200.000 / 20% = 1.000.000.

- La valoración premoney será de 1.000.000 – 200.000 = 800.000.

La valoración premoney sería, en abstracto, el valor que se asigna a la compañía al empezar a buscar una ronda de financiación, que se materializará a través de una ampliación de capital. Es decir, es la valoración de la compañía antes de haber recibido el dinero, antes de la ampliación de capital.

La valoración postmoney es la valoración que tiene la compañía justo después de haber materializado la ampliación de capital, y se calcula sumando la inversión obtenida a la valoración pre-money.

Para conocer la valoración premoney, necesitamos calcular primero la valoración postmoney y para ello, a su vez, habrá́ que estimar el valor terminal de la startup y el retorno sobre la inversión.

Una vez obtenido el valor postmoney, calculamos el valor premoney minorando el valor postmoney en la cantidad invertida (que será la que la empresa necesita para crecer y aportará al patrimonio neto de la startup).

Para la protección del fundador no nos interesaría utilizar el método de valoración del valor neto contable (VNC). Si nuestra sociedad tiene un capital social de 120.000€ y a esta cifra le sumamos unos hipotéticos 200.000€ de un inversor, contablemente, el capital pasará a ser 320.000€. Sin embargo, de esos 320.000€ el fundador sólo posee los 120.000€ iniciales. Vemos que, si lo hacemos así el inversor tendrá más de un 50% de las participaciones sociales, por lo que pasará a tener el control político y económico de la sociedad.

A ello responde el criterio de valoración premoney, que trata de ajustar a la realidad el valor de la compañía –o más precisamente, a las expectativas de las partes– y partir desde ese ajuste para atribuir al inversor las participaciones sociales correspondientes. De esta manera, el emprendedor no pierde el control sobre su propio negocio. La porción del negocio que corresponde a un inversor como contrapartida a la aportación realizada en una ampliación de capital se calcula como el cociente entre el dinero aportado por el inversor y el valor final, es decir, el valor postmoney del negocio [% participación en el capital social = (Inversión / Valoración postmoney) x 100].

Es habitual calcular la valoración premoney del negocio a partir de la inversión solicitada y el porcentaje de retorno que el inversor espera en contrapartida. No tendremos en cuenta el capital aportado y sus efectos sobre el capital social, sino la proporción que resulta de la cantidad invertida respecto del valor postmoney.

La cláusula sobre eventos de liquidez

Es habitual que los socios celebren un pacto parasocial en el que se incluya una cláusula relativa a «eventos de liquidez» en la sociedad, esto es, al reparto de cualesquiera beneficios o aumentos de valor convertidos en dinero que experimente la sociedad. Por tanto, incluyendo el reparto de dividendos, la disolución, la salida de un inversor, una modificación estructural, reducción de capital con devolución de aportaciones, la transmisión de participaciones a un tercero…

En la nomenclatura de Paz-Ares (El enforcement de los pactos parasociales) se trataría de un pacto de relación, por cuanto regula las relaciones entre los socios en el caso de que ocurra un determinado acontecimiento –un «evento de liquidez» – , Se trata de dar preferencia a los inversores en la recuperación de su inversión cuando se produce este «evento de liquidez» si en ese momento el valor de la compañía es más elevado respecto el momento en que entró: Pero puede ocurrir lo contrario, en cuyo caso, habrán de repartirse las pérdidas.

Estas cláusulas protegen a los inversores frente a este riesgo – poniéndolo a cargo de los demás – asegurando a determinados inversores una rentabilidad pactada. Así, el riesgo de fracaso de la startup se queda en los fundadores que asumen la subordinación de su derecho a la cuota de liquidación (“cobrar los últimos”), lo cual es eficiente porque son los que tienen más información sobre las posibilidades de éxito del proyecto y tienen los incentivos adecuados para maximizar el valor ya que son ellos los que gestionan la empresa.

La preferencia en los eventos de liquidez puede articularse de diversas formas:

- En el mecanismo denominado no participativo, se establece el derecho para el socio de recuperar el importe inicialmente aportado. Una vez recuperado, el excedente se reparte entre los demás socios de forma proporcional a su participación en el capital. Esta modalidad es más favorable para la startup y, por tanto, para los socios creadores o fundadores. Con esta versión de la cláusula, el inversor puede elegir entre activar o no su preferencia.

- Lo más frecuente es que el socio inversor tenga derecho a recuperar el importe inicialmente aportado (1x o single dip), pero pueden establecerse múltiplos de recuperación (2x o double dip, etc.), es decir, multiplicadores que aparte de la preferencia en el orden de reparto de la aportación inicial de cada socio (“cobrar antes que el resto de socios”), otorguen una cantidad que incremente la aportación.

- En caso de que el mecanismo que se pacte sea el denominado participativo, el socio tendría derecho a recuperar igualmente el importe inicialmente aportado, pero además el excedente se repartiría entre todos los socios de forma proporcional a su participación en la sociedad, de modo que el socio inversor percibiría también el importe que proporcionalmente le correspondiera sobre ese exceso. En términos jurídicos, esto obliga a atribuir privilegios a las participaciones o acciones correspondientes.

Estas cláusulas permiten al inversor protegerse frente al riesgo de que la startup vaya mal pero no tan mal como para quebrar, esto es, que, en el momento de la «salida» la valoración de la empresa es inferior a la valoración postmoney que determinó su participación cuando realizó su inversión.

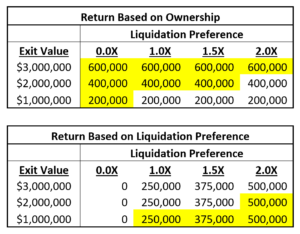

Imaginemos que un Business Angel aporta a una sociedad 250.000€ con una valoración pre-money de 1.000.000€. De esta manera, el inversor tendrá derecho al 20% del capital social (250.000/1.250.000). Con estos datos de arranque pueden dibujarse tres escenarios suponiendo que el pacto parasocial incluye un derecho de liquidación preferente no participativo y que la startup sea comprada por un precio de 3.000.000; o que un nuevo inversor «entre» a un valor empresa de 2.000.000 y la cláusula ‘salte’ en tal caso y, en fin, que se decida vender la empresa al precio de su primera valoración, 1.000.000.

En la primera tabla, en la que el socio inversor liquida su parte del precio de compra en base a su participación en el capital social (20%), se puede apreciar que en la medida en que el precio de la operación aumenta, lo hace con él la cifra proporcional a la que el Inversor tiene derecho. En la segunda tabla, en la que se aplica una cláusula de liquidación preferente, vemos que la cifra a la que el Inversor tiene derecho es constante, preestablecida de antemano y totalmente dependiente del factor multiplicador acordado con los demás socios.

Foto: JJBOSE