Por Francisco Garcimartín

Introducción

El 22 de noviembre pasado, la Comisión Europea publicó el Proyecto de Directiva sobre reestructuración y segunda oportunidad: Proposal for a Directive of the European Parliament and of the Council on preventing restructuring frameworks, second chance and measures to increase the efficiency of restructuring, insolvency and discharge procedures and amending Directive 2012/30/EU (COM(2016) 723 final).

La Propuesta de Directiva es la continuación natural de la Recomendación sobre un nuevo enfoque frente a la insolvencia y el fracaso empresarial, de 2014 (Doc. C(2014) 1500 final) y consiste fundamentalmente en un desarrollo del contenido de este texto y en un cambio de su naturaleza jurídica. A los ojos de la Comisión, la Recomendación no ha sido suficiente para alcanzar los objetivos pretendidos y, en consecuencia, continúa existiendo un déficit normativo en los Derechos nacionales de los Estados miembros en el ámbito de los procedimientos preventivos de la insolvencia y de segunda oportunidad. La Propuesta de Directiva que ahora se presenta vendría a remediar este déficit. El texto se negociará durante los próximos meses y culminará en una Directiva, i.e. en un texto vinculante para los Estados miembros, que deberá implementarse en el correspondiente plazo (dos años, según se sugiere en el Art. 34 de la Propuesta).

En ésta y en sucesivas entradas voy a ir desgranando el contenido de la Propuesta en su vertiente relativa a la restructuración y cotejándolo con el Derecho vigente en nuestro país. Aunque el texto se modificará durante la negociación, este ejercicio puede ser útil por varios motivos. Por un lado, la Propuesta de Directiva nos da una imagen bastante fiel de qué derroteros va a seguir el Derecho concursal español- y el de todos los Estados miembros de la UE- dentro de un plazo relativamente breve. Por otro lado, si nos fijamos en las continuas referencias que hace la jurisprudencia española a la Recomendación de 2014, no será raro que se recurra a este nuevo texto como referente hermenéutico en la práctica concursal de nuestros tribunales, incluso antes de su aprobación. Por último, el debate durante el procedimiento legislativo siempre puede ser útil para contribuir a mejorar el resultado final.

Objetivo de la propuesta y marco analítico

La Propuesta dedica varios considerandos a justificar la necesidad de armonizar el Derecho concursal en Europa; en particular, en el ámbito de las reestructuraciones preconcursales y la segunda oportunidad (vid. cdos. 1-13). No obstante, para entender adecuadamente el diagnóstico de la Comisión y los remedios que propone, puede ser oportuno recordar algunos “fundamentos” de este sector del ordenamiento.

Fundamentos del Derecho concursal

Sobre el papel, el Derecho concursal persigue un doble objetivo: maximizar el valor de las empresas en situación de insolvencia o próximas a ella (eficiencia ex post) y distribuirlo respetando, en la medida de lo posible, los derechos pre-concursales de los acreedores, i.e. sus derechos bajo las reglas generales del Derecho civil o mercantil (eficiencia ex ante). Ambos objetivos, sin embargo, no van siempre de la mano. Maximizar el valor ex post de la empresa exige, en muchas ocasiones, restringir los derechos preconcursales de los acreedores; lo cual, a su vez, incrementa o podría incrementar el coste de financiación ex ante (vid., por todos y con más referencias, K.A. Kordana/E.A. Posner, “A Positive Theory of Chapter 11”, New York Univ.L.Rev., 1999, pp. 161 y ss., pp. 164-167; K. Ayotte/D.A. Skeel, “Bankruptcy Law as a Liquidity Provider”, U.Chi.L.Rev., 2013, pp. 1558 y ss, pp. 1563-1567). El desafío del Derecho concursal es ofrecer una ponderación adecuada entre ambos objetivos.

Es cierto, no obstante, que esa aparente contradicción se diluye si contemplamos el Derecho concursal como resultado de una negociación hipotética ex ante entre todos los sujetos afectados (esta “hypothetical bargain among creditors” es la elegante y productiva aportación de T.H. Jackson, The Logic and Limits of Bankruptcy Law, 1986). En este sentido se ha dicho que la normativa concursal puede verse como una Cláusula de Acción Colectiva (CAC) implícita en todos los contratos.

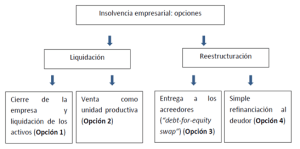

La eficiencia ex post supone, en esta sede, tomar aquella decisión que maximiza el valor de la empresa. Y, cuando una empresa se halla en situación de insolvencia o próxima a ella, caben dos grandes soluciones: o se liquida o se reestructura. En el primer caso, se interviene sobre el lado del activo del balance y en el segundo, sobre el lado del pasivo. La liquidación puede consistir, a su vez, en dos opciones: (i) o se cierra el negocio y se venden los activos individualmente (Opción 1); (ii) o se vende a un tercero como empresa en funcionamiento o “unidad productiva” (Opción 2). En la restructuración caben también dos posibles opciones: (iii) o se entrega la empresa los acreedores mediante una capitalización de sus créditos (Opción 3); (iv) o se respeta la titularidad de sus dueños y sencillamente se acuerda una refinanciación del pasivo (Opción 4).

- La Opción 1 supone el cierre de la empresa y la consiguiente liquidación individual de los bienes que componen el activo (i.e. una “piecemeal liquidation”). El dinero así obtenido se distribuirá de conformidad con el orden de prelación de créditos. En principio, esta opción será preferible cuando la empresa no tiene valor como going concern, esto es, cuando no tiene sentido económico mantener la empresa en funcionamiento y es más eficiente que los recursos se dediquen a otras actividades. Dicho de una forma descarnada: La empresa vale más muerta que viva.

- La Opción 2 supone la venta de la empresa como unidad productiva y, de nuevo, el reparto del dinero obtenido de conformidad con el orden de prelación de créditos. En principio, esta opción será preferible cuando la empresa (el conjunto de activos) sea económicamente viable, i.e. cuando: (i) por la complementariedad entre los activos o sus especificidad, el valor como going concern sea superior al valor de liquidación individual de cada activo (haya un Going Concern Surplus o “GCS”, vid., de nuevo, Jackson, loc.cit., pp. 7-19), (ii) y aparezca un tercero dispuesto a pagar suficiente dinero por ella.

- La Opción 3 supone la venta de la empresa a los acreedores. Normalmente, esta solución se articula mediante una capitalización de dichos créditos (“debt-for-equity swap”), aunque caben otras alternativas (por ejemplo, la cesión global a una sociedad vehículo propiedad de los antiguos acreedores). La idea fundamental es que los acreedores “compran la empresa con su crédito”: cambian créditos por instrumentos participativos (habitualmente, combinados con no participativos “sostenibles”).

Por eso se ha dicho, en relación al Derecho concursal norteamericano, que “…the distinctive feature of a Chapter 11 reorganisation is that the firm is sold to its creditors rather than to third parties” (O. Tene, “Revisiting the Creditor´s Bargain: The Entitlement to the Going-Concern Surplus in Corporation Bankruptcy Reorganisations”, Bank.Dev.J., 2003, pp. 287 y ss., p. 295; anteriormente, en Jackson, loc.cit., pp. 210-213).

En principio, esta opción será preferible cuando el valor de la empresa como unidad productiva sea superior al valor de liquidación individual de cada activo, esto es, haya un Going Concern Surplus (GCS) y, además, no exista un tercero que esté dispuesto a comprar la empresa por un valor superior al que le otorgan sus acreedores (incluidos los accionistas como acreedores residuales). Hay, puede decirse, un “extra GCS” en caso de venta a los acreedores (vid., i.a. C.W. Adams, “An Economic Justification for Corporate Reorganisations”, Hostra L.Rev., 1991, pp. 117 y ss., p. 130). Así puede suceder, por ejemplo: cuando no hay mucha liquidez en el mercado y, por consiguiente, no hay terceros dispuestos a poner suficiente dinero; cuando no hay ningún tercero convencido del valor real de la empresa; o cuando una venta precipitada y en situación de apremio puede provocar ofertas demasiado bajas (Vid., entre otros muchos, O. Hart, “Different Approaches to Bankruptcy”, pp. 6-7, accesible en www.ssrn.com; M. Crystal/R. Mokal, “The Valuation of Distressed Companies – A Conceptual Framework”, accessible en www.iiiglobal.org, pp. 3-4; Adams, loc. cit., pp. 142-157; Ayotte/Skeel, loc.cit., passim). A diferencia de la opción anterior, en este caso el valor de la empresa no lo fija el mercado mediante un proceso de venta, sino los propios acreedores (incluidos, como hemos dicho, los accionistas como acreedores residuales) y en última instancia una autoridad judicial.

Las Opciones 2 y 3 son bastante parecidas. De hecho, en muchas ocasiones, la Opción 3 supone una venta encubierta de la empresa a uno o varios terceros quienes, en lugar de comprar la empresa mediante un “asset deal”, compran los “créditos” –o inyecta nueva financiación- como mecanismo indirecto para quedarse con ella tras su capitalización. En principio, los acreedores anteriores optarán por la venta directa de la empresa o por la venta de su crédito en función de lo que les resulte más rentable.

- La Opción 4, por último, supone que los dueños conservan la empresa y simplemente los acreedores acceden a su refinanciación. A diferencia de las Opciones 3 y 4, donde “se mantiene la empresa pero no el empresario”, en ésta “se mantiene la empresa y el empresario”. En principio, esta opción presupone igualmente que la empresa tiene un GCS y será la solución natural cuando este GCS sea muy superior al valor del pasivo (i.e. hay mucho valor residual para el equity), por ejemplo, porque se trate de dificultades financieras que obedecen a una mera falta de liquidez transitoria.

Naturalmente, las opciones no son excluyentes: así, por ejemplo, cabe que una parte de la empresa se liquide y el resto se refinancie. De igual modo, cabe que las opciones se combinen sucesivamente: de hecho, es común que la Opción 3 (entrega de la empresa a los acreedores mediante la capitalización de sus créditos) vaya sucedida de la Opción 4 (los acreedores, ahora accionistas, acaban vendiendo a un tercero). El último dato es el más importante a nuestros efectos. En principio, las Opciones 1 y 2 (liquidación individual o como unidad productiva) son las que funcionan “por defecto”, mientras que

las Opciones 3 y 4 (reestructuración) requieren un acuerdo entre las partes implicadas

Si los acreedores y el deudor (los accionistas) no se ponen de acuerdo para reestructurar la compañía, la solución es su liquidación, bien como unidad productiva bien como activos individuales en función de lo que tenga más valor (vid., en el Derecho español, art. 146bis y 149 (1) 1ªLC). Esto no sería problemático en un mundo sin costes de transacción, ni conductas estratégicas, pues las partes se pondrían de acuerdo siempre en la opción más eficiente y no haría falta el Derecho concursal: los partes implicadas acordarían seguir las Opciones 3 y 4, por ejemplo, si les permiten obtener un mayor retorno que las Opciones 1 o 2.

Sin embargo, la existencia de asimetrías de información entre todos los sujetos involucrados o de conductas estratégicas puede impedir ese resultado. Así, por ejemplo, el riesgo de carreras hacia la ejecución singular, la extorsión –o “hold out”– de acreedores minoritarios, o sencillamente la discusión entre los interesados sobre el valor exacto de la empresa (el GCS) y su división pueden conllevar que empresas viables se cierren y liquiden; esto es, que aunque exista un GCS, se acabe en la Opción 1, o en la Opción 2 pero demasiado tiempo después (vid., para un resumen reciente de la literatura al respecto, P. Francois/A. Raviv, “Heterogeneous Beliefs and the Choice between Private Restructuring and Formal Bankruptcy”, el “favor reestructurationis” no es, sin embargo, pacífico, vid. el clásico D. Baird, “The Uneasy Case for Corporate Reorganisations”, J. Legal Studies., 1986, pp. 127 y ss.).

Esta es la narrativa en la que se ha situado la Propuesta de Directiva, al menos en su parte medular, es decir, la relativa a la reestructuración de empresas viables. Su fin último es mejorar los mecanismos institucionales dentro de la UE para evitar situaciones en las que, pese ser económicamente preferibles las Opciones 3 y 4, se acabe en vías concursales liquidatorias (en particular en el Opción 1).

Objetivos de la Propuesta

En Europa, hasta ahora, las soluciones venían de los legisladores nacionales. A diferencia de lo que sucede en los EEUU, donde el Derecho concursal es Derecho federal (i.e. uniforme), en la Unión Europea el Derecho concursal es estatal. Por consiguiente, el Derecho interno de cada Estado miembro había abordado los problemas que plantean las empresas en situaciones de insolvencia o próximas a ella según sus propios principios y criterios. Lo único que había establecido el Derecho europeo era un régimen común de reglas de Derecho internacional privado (vid., Reglamento 1346/2000, de 29 de mayo, sobre procedimientos de insolvencia; que será sustituido en junio de 2017 por el Reglamento 2015/848, de 20 de mayo).

Sin embargo, en paralelo a la revisión del Reglamento de insolvencia original, la Comisión ha comenzado a trabajar en el ámbito del Derecho material concursal y, en concreto, en las soluciones llamadas a la reestructuración de empresas viables (Opciones 3 y 4). Tras varios estudios, resumidos en el Memorandum Explicativo que acompaña a la Propuesta, la Comisión ha concluido que los Derechos nacionales no ofrecen un marco adecuado para la reestructuración de empresas viables en el momento apropiado.

- Por un lado, los procedimientos concursales de la mayoría de los Estados miembros, según la Comisión, son excesivamente lentos, rígidos y costosos, lo que no favorece ese tipo de soluciones dentro del concurso.

- Por otro lado, la solución fuera de concurso, es decir, bajo las reglas generales del Derecho civil, requiere el consentimiento de todas las partes afectadas (regla de unanimidad), lo que da pie a dilaciones y conductas oportunistas que ponen en peligro el éxito de cualquier negociación.

En definitiva: para la Comisión, no existe en la UE un marco institucional adecuado para prevenir la liquidación de empresas potencialmente viables. El objetivo de la Propuesta es colmar esta laguna (vid. cdo. 1), ofreciendo un marco institucional europeo que permita la reestructuración de aquellas empresas que, pese a hallarse en concurso o próximas a él, son viables, es decir, tienen valor en funcionamiento o como going concern (GCS).

Es cierto que los legisladores nacionales también han sido conscientes de esta situación y han ido modificando sus ordenamientos para favorecer las soluciones preconcursales. Pero la Comisión ha concluido que esto no ha sido suficiente y que, por consiguiente, está justificada la intervención del legislador europeo tanto para colmar lagunas en algunos Derechos nacionales como para ofrecer un “terreno de juego nivelado” a todas las empresas europeas (cdos. 3-7).

La tarea, sin embargo, no es fácil. El diseño de ese marco institucional debe ponderar dos objetivos, como hemos adelantado, en alguna medida contrapuestos. Por un lado, ofrecer un procedimiento ágil, rápido y flexible que permita maximizar el valor de la empresa, y reducir los costes de error, esto es, que empresas viables se cierren y liquiden (Error tipo 1), pero también lo contrario, i.e. que empresas inviables se reestructuren (Error tipo 2).

Los acreedores mayoritarios o el propio deudor pueden servirse de la restructuración extraconcursal para obtener ganancias a costa de los acreedores minoritarios. En este caso, la posibilidad de comportamientos “expropiatorios” por acreedores mayoritarios –o por el propio deudor- puede conllevar que empresas inviables se reestructuren; esto es, que aunque no exista un GCS se acabe en la Opción 3 o 4. Y si la empresa es inviable, cuanto antes se liquide, mejor (como afirma el cdo. 2 in fine de la Propuesta: “…non-viable businesses with no prospect of survival should be liquidated as quickly as possible”). En fin, han de respetarse en la mayor medida posible los derechos individuales pre-concursales; o, si se prefiere, restringir los derechos individuales sólo lo estrictamente necesario. Como vamos a ir viendo, la propuesta de Directiva prevé distintos mecanismos para ponderar ambos objetivos.

Contenido y estructura

Estas sencillas ideas nos van a permitir sistematizar los rasgos más importantes de la Propuesta de Directiva en lo que se refiere a su elemento principal: los mecanismos de reestructuración.

Tras el Título I (“Disposiciones generales”), la Propuesta contiene tres elementos claramente diferenciados:

(i) El Título II, relativo a los acuerdos de reestructuración (Arts. 4-18);

(ii) El Título III, relativo a la segunda oportunidad para personas físicas empresarios (Arts. 19-23, sobre los consumidores vid. Art. 1 (3) y cdo. 15);

(iii) Y el Título IV, que contiene un conjunto de normas llamadas a mejorar la eficiencia de los procedimientos preconcursales, concursales y de segunda oportunidad de los Estados miembros (Arts. 24-28) y que afectan fundamentalmente a aspectos institucionales, como la competencia de los jueces o de los administradores concursales.

Los dos últimos títulos son relativos a la información concursal que deben recopilar los Estados miembros (Arts. 29-30) y a las cláusulas finales (Arts. 31-36). Como he adelantado, en esta serie de entradas me voy a centrar en lo que constituye el grueso de este texto: las normas sobre reestructuración.

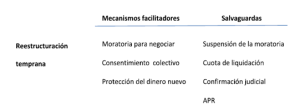

Por un lado, la Propuesta establece una serie de mecanismos llamados a

facilitar una reestructuración temprana de empresas viablesen dificultades financieras,

i.e. reducir los Errores de tipo 1. En concreto:

(i) una moratoria, i.e. la suspensión de ejecuciones singulares o tramitaciones de concursos, lo que permite negociar con cierta tranquilidad un acuerdo de restructuración (Arts. 5-7);

(ii) un régimen de mayorías, no de unanimidad, para adoptar el acuerdo de refinanciación, lo que previene conducta oportunistas o estratégicas por acreedores minoritarios (Arts. 8-15);

(iii) y una protección de la financiación vinculada al acuerdo de restructuración (Arts. 16-17).

Pero, por otro lado, establece ciertas salvaguardas para reducir los Errores de tipo 2, esto es, evitar que este marco institucional se use por el deudor o por los acreedores mayoritarios para reestructurar empresas que deben ser liquidadas o sencillamente para expropiar derechos a acreedores minoritarios: así, por ejemplo,

(i) se prevé la posibilidad de levantar esa moratoria a petición de los acreedores,

(ii) se exige una confirmación judicial del acuerdo de reestructuración;

(iii) y se garantiza a los acreedores disidentes el valor de liquidación (“no worse off principle”).

Además, para no perjudicar innecesariamente el segundo gran objetivo de todo el Derecho concursal (la eficiencia ex ante), se exige que cualquier acuerdo de reestructuración respete los privilegios y preferencias concursales (la llamada “Absolute Priority Rule”, APR).

Gráficamente:

El Artículo 4 nos da la clave para entender el modelo diseñado por la Propuesta. Este modelo descansa sobre tres ideas fundamentales. En primer lugar, el modelo es de

reestructuración preventiva o preconcursal, no dentro del concurso

La Propuesta exige que los Estados miembros ofrezcan a los deudores en dificultades financieras un marco institucional que les permita reestructurar su balance antes de llegar al concurso y, por consiguiente, al que se puedan acoger aunque no estén en situación objetiva de concurso según la ley nacional (Art. 4 (1) y cdo. 17). Esto es, la cláusula de acción colectiva implícita, que decíamos antes, se activa antes del concurso. Tampoco se exige ningún test de viabilidad ex ante como precondición para acogerse a él: la Propuesta asume que las partes interesadas son quienes están en mejores condiciones para valorar la viabilidad del deudor y, por lo tanto, si acceden a negociar con él y, con ciertas mayorías, aceptan un plan de reestructuración es porque consideran que la empresa es viable (Ibid.). No obstante, para evitar posibles abusos del sistema, la viabilidad sí se controla ex post, cuando se pide una confirmación judicial del plan o acuerdo de reestructuración.

En segundo lugar,

el modelo es de intervención mínima

el deudor mantiene el control y la administración de la empresa y la intervención de autoridades judiciales sólo procede cuando resulte necesaria para proteger los derechos individuales de las partes afectadas y de conformidad con el principio de proporcionalidad, i.e. “si y en la medida en que” sea necesaria para asegurar que los derechos de las partes afectadas quedan debidamente protegidos (Art. 4 (3)): típicamente, cuando pretendan suspender ejecuciones singulares o imponer el acuerdo de reestructuración a acreedores disidentes (cdo. 18 in fine). Tampoco se impone la obligación de nombrar un mediador o supervisor de las negociaciones, sino que se deja a voluntad de los interesados.

En tercer lugar, y como corolario de lo anterior,

la Propuesta no establece un “procedimiento”

como tal. No opta por un procedimiento reglado y formal, con sucesivas fases y bajo el control de una autoridad judicial desde el comienzo, como sucede en el Chapter 11 norteamericano, sino por una solución flexible en la que las partes interesadas pueden combinar distintas medidas o herramientas: fundamentalmente, una negociación informal, con una moratoria y/o un acuerdo de reestructuración (Art. 4 (2)). El uso de estas herramientas puede ser a instancia del deudor o de los acreedores con consentimiento de aquél (Art. 4 (4)).

Como se aprecia sin dificultad, el modelo por que el opta la Propuesta de Directiva es bastante parecido, estructuralmente, al vigente en el Derecho español.

En la siguiente entrada analizaremos con algún detalle el régimen de moratoria preconcursal establecido en la Propuesta

Foto: JJBose

No he leído la propuesta, pero sin reglas claras sobre la sucesión de empresa y el régimen de los créditos públicos creo que serán fuegos de artificio. Espero los siguientes post, siempre tan elegantes del Dr. Garcimartin. Enhorabuena.