Por Luis Fernández del Pozo

La tutela de la ‘integridad del capital social’ funciona, positivamente, en forma de estímulo a la capitalización (dotación adecuada de capital o, en sentido más amplio, de recursos propios) o a la recapitalización (reforzamiento de la dotación de recursos propios considerada insuficiente como por ejemplo mediante la obligatoria dotación de reserva legal ex art. 274 LSC o como alternativa a la disolución (art. 367 LSC).

En sentido negativo, la ley provee de mecanismos que controlan la ‘salida’ de recursos de la sociedad en favor de los socios en la reducción “efectiva” del capital social (arts. 331 y ss. y 334 y ss. LSC) cuando la finalidad de la reducción es la restitución o condonación de dividendos pasivos o en la distribución de dividendos ordinarios y extraordinarios, también de “dividendos a cuenta (arts. 273 y s LSC); la retribución excesiva de las prestaciones accesorias (art. 87.2 LSC) e, incluso la simple desvinculación de las cuentas de reservas vinculadas o indisponibles que, potencialmente, podrían repartirse. Hay, en fin, normas que ponen coto al sobreendeudamiento (cfr. art. 401.2 TRLC que establece en la cifra del doble de los recursos propios un límite a la emisión de obligaciones en sociedad limitada).

La ‘regla de oro’ de esta tutela de la integridad del capital frente a pérdidas y “distribuciones” es la del equilibrio del balance del artículo 273.2 LSC, según la cual, el patrimonio ha de ser superior a capital social. Tanto es así que el ‘test de balance’ que se aplica a la financiación de los negocios sobre propias acciones o participaciones en el art. 146.1 b) LSC viene a coincidir, con distinta formulación, con esta regla.

Es un lugar común afirmar que las reglas de tutela del capital tienen un efecto preventivo de la insolvencia pero la realidad es que regla de oro no sirve como un buen criterio de solvencia.

Amén de ello he señalado en alguna ocasión el fenómeno de la banalización legislativa de la “función garantista” del capital que observamos en los últimos tiempos de la que es muestra señera la RDRSJFP de 13 de junio de 2023 a propósito de las sociedades de un euro de capital, V., Luis Fernández del Pozo, Acerca de la conveniente derogación de la regla de la responsabilidad solidaria de los administradores por las deudas sociales. Una propuesta alternativa, RDM, año 2023, nº 329.

Me propongo en esta nota analizar la cuestión desde una perspectiva estadística utilizando la base de datos de las cuentas depositadas en el Registro Mercantil y de la aplicación/algoritmo de detección de riesgos de insolvencia implantada por el Colegio de Registradores al que se refiere la nueva Disposición adicional séptima del TRLC introducida en la última reforma concursal dice lo siguiente:

En el plazo máximo de seis meses desde la entrada en vigor de esta ley se determinarán las condiciones y requisitos bajo los cuales el Colegio de Registradores de la Propiedad, Mercantiles y Bienes Muebles de España, pondrá a disposición del administrador societario que lo solicite un informe sobre la posición de riesgo de la sociedad en base a la información contenida en las cuentas

Se ha optado por un modelo probabilístico, muy robusto, consagrado en la práctica por su eficacia y relativa simplicidad de uso y, muy especialmente, por su idoneidad para nuestros fines. Nos referimos al modelo de regresión logística-LOGIT. La especificación del algoritmo predictivo que se ha construido y ya está en funcionamiento se hace mediante el empleo de herramientas informáticas de uso habitual (software de predicción) que corren sobre la inmensa base de datos útil: el más de un millón de cuentas depositadas quedan reducidas a unas 600.000 después del filtro de las inutilizables por razones técnicas derivadas de incoherencias o valores extremos. El concepto que se emplea para clasificar las empresas en solventes e insolventes no es el de la declaración judicial del concurso o preconcurso (en España existe una elevadísima aversión concursal) sino indicadores indubitados de crisis como es el patrimonio neto negativo.

También se emplean indicadores cualitativos significativos como las “insolvencias” fiscales o de la Seguridad Social. La robustez del modelo es indicativo de su calidad y la calidad del sistema se mide (mediante el correspondiente estadístico de la “bondad de ajuste”) por el porcentaje de acierto clasificatorio en relación con los errores de diagnóstico consistentes en falsos positivos y negativos.

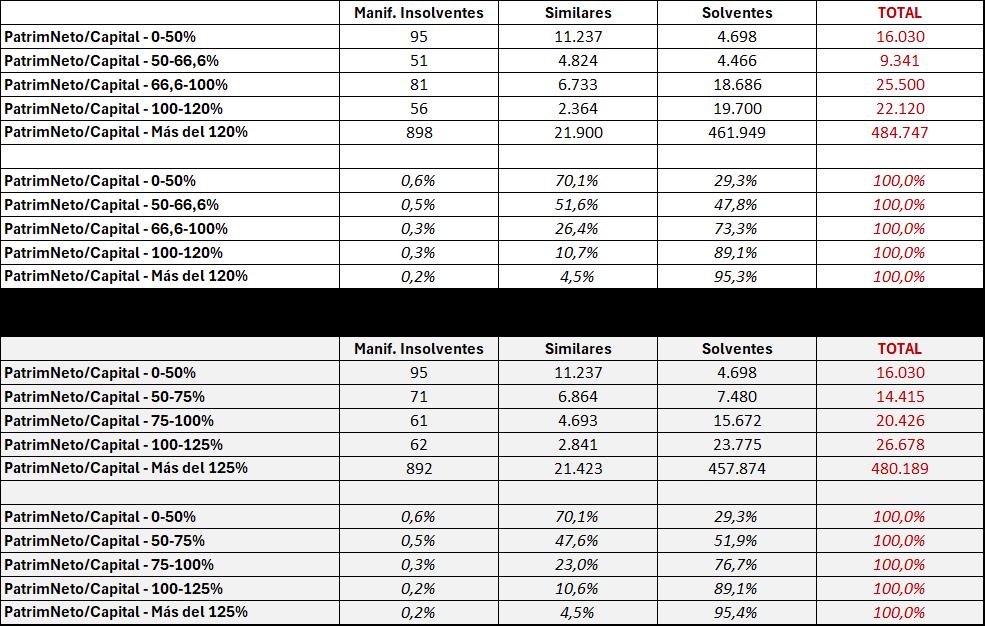

En relación con los intervalos de ratio de capitalización (PN/Capital suscrito) más relevantes a los efectos de la prevención de la insolvencia, se obtiene la tabla de abajo sobre una macro-muestra (560.738 sociedades) con datos obtenidos de los depósitos de cuentas de sociedades de capital practicados en los RRMM, excluidos los que no son utilizables a efectos estadísticos según el manual metodológico que puede encontrarse en el portal de registradores (valores extravagantes o “outliers”, depósitos en papel etc.).

Aplicamos ahora el algoritmo de diagnóstico registral de la posición de riesgo cuya metodología puede verse en el portal de registradores: www.registradores.org:

(i) “Manifiestamente insolventes” son las entidades de las que no existe duda sobre esa condición y aunque no tengan patrimonio negativo (se incluyen las concursadas en concursos inscritos y las administrativamente declaradas insolventes según datos registrales);

(ii) Las “similares” o asimiladas a insolventes son aquellas entidades respecto de las cuales, el algoritmo de estimación de la posición de riesgo calcula una probabilidad de insolvencia superior al último decil. Es decir, las que según el modelo LOGIT estimado por el Colegio presentan una probabilidad de insolvencia superior al 90 %;

(iii) El resto se califican como solventes aunque hay que reparar que el umbral anterior es muy alto. Así las cosas, extraemos las siguientes conclusiones de porcentajes de solvencia por tramos:

Los intervalos del ratio utilizados parten de ciertos umbrales jurídicamente relevantes, cuentan con un cierto porcentaje de población muestral y presentan un cierto perfil de insolvencia según el algoritmo registral.

- Cuando el ratio es negativo se reputa que la sociedad es manifiestamente insolvente esté o no declarada en concurso.

- El ratio de la mitad (“pérdidas que dejan reducido el patrimonio neto a la mitad del capital social”) es el que establece la LSC en su artículo 363.1 e) LSC para establecer la causa legal de disolución por pérdidas y, luego, la responsabilidad de los administradores por no promover la disolución forzosa de la sociedad ex 367 LSC. El porcentaje de entidades incursas en causa de disolución, situadas en el tramo entre 0 y ½, es relativamente poco significativo aunque no despreciable: un 1,67 por ciento de la muestra. En ese intervalo, (0, ½) solamente se reputan solventes el 29, 3% de las entidades de la clase.

- El umbral de 2/3 es el que considera la Ley para establecer la escasamente justificada reducción obligatoria de capital por pérdidas en anónimas en el artículo 327 LSC. El porcentaje de entidades que, sobre toda la población muestral, se encuentran en este tramo entre ½ y 2/3 es bastante mayor que el de entidades que se situaban en tramo anterior: ahora es el 4, 54 %. Obsérvese que en ese tramo solamente el 47, 8 % de las entidades solventes. Hay más insolventes que solventes.

- El ratio de 1 represente el equilibrio entre el patrimonio y el capital social y traduce la llamada “regla de oro” para la distribución de dividendos en ausencia de pérdidas debidamente compensadas del art. 273.2 LSC. En el tramo entre 2/3 y 1 -en que no se pueden distribuir dividendos- se encuentran no pocas entidades aunque algunas menos que las anteriores: el 4, 54 por ciento. Más aún: en ese tramo (2/3 y 1) aumenta considerablemente el porcentaje de solventes hasta alcanzar la cifra del el 73.3%. Más de 2/3 partes de entidades se reputan ahora solventes. Obviamente el umbral crítico no es la mitad sino 2/3.

- El umbral de 1, 20 constituye el techo de dotación de la reserva legal ex 274 LSC. Pueden distribuir dividendos (en lo que exceda de las reservas indisponibles) un porcentaje de 3,9 por ciento. En ese tramo entre 1 y 1,20 se encuentran 3,9 por ciento de entidades. No obstante, casi el 90% de las entidades de esa clase pueden considerarse solventes o mejor: no-manifiestamente insolventes al 90%. Más allá de 1, 20 se sitúan muchas entidades (484.747 sobre 560.738) cuyo porcentaje de insolventes estimados es marginal.

- A partir de 1, 20 el porcentaje de insolventes es marginal porque es menos del 5%.

Algunas conclusiones

Puede comprobarse que el sistema de disolución/responsabilidad por pérdidas desempeña una pésima función preventiva de la insolvencia: en el tramo entre 0,5 y el umbral de reducción obligatoria por pérdidas (= 2/3, en que la sociedad escapa de la disolución legal por pérdidas, la estimación del porcentaje de insolventes dentro de la clase es … de más de la mitad de la población de la clase (52, 2 ciento de sociedades insolventes frente a 47,8 por ciento de solventes). Hasta que no se sobrepasa el ratio de 2/3 hay en la población más empresas reputadamente insolventes que solventes.

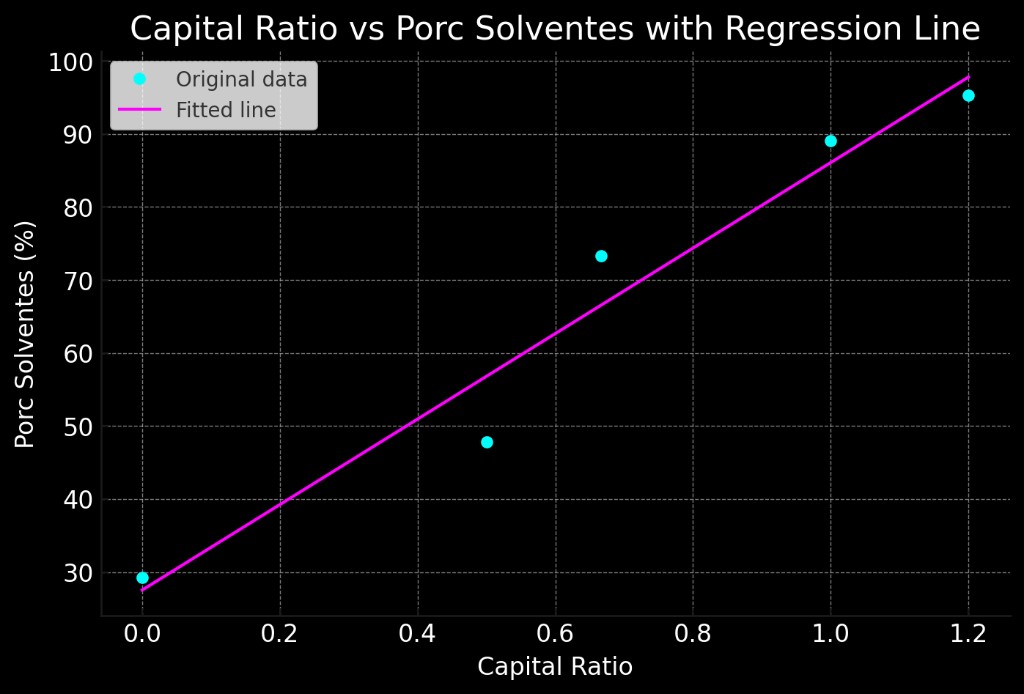

Por otra parte, esa fortísima correlación positiva entre el ratio de capitalización y la insolvencia encuentra explicación a mi juicio en la teoría del valor expresivo de la Ley como “punto focal”: los interesados contratan ajustando “espontáneamente” su conducta al contenido expresivo de la Ley ( Focal point theory of Law; vid. Francesco Parisi, The language of Law and Economics, 2013; R. McAdams, A focal point theory of expressive law, 86 Virginia Law Review, 2000).

Aunque soy partidario de eliminar el sistema de responsabilidad solidaria de los administradores por pérdidas, la evidencia estadística nos muestra que el umbral debería subirse al menos a los 2/3 si es que se pretende que la función preventiva de la insolvencia tenga alguna eficacia.

Birmingham Museums Trust en Unsplash

Comentarios Recientes