Por Nuria Bermejo, Francisco Garcimartín y Pedro de Rojas*

Introducción

Es muy habitual que la financiación a una sociedad de un grupo (deudor principal) se acompañe de un abanico de garantías, personales o reales, de todos o una buena parte de los demás miembros del grupo. Garantías que, para reforzar su eficacia, se suelen configurar como fianzas solidarias o a primer requerimiento. De este modo, el financiador que ha prestado una cantidad X tiene derecho a reclamarla de cualquiera de los garantes y, por lo tanto, tiene prácticamente acceso a realizar los bienes “del grupo” con independencia de cómo estén repartidos entre sus distintos miembros en cada momento. Además, puede escoger en qué nivel vertical llevar a cabo la ejecución de sus garantías o, dentro de un mismo nivel, sobre qué sociedades. Naturalmente, es habitual que algunas de estas sociedades tengan sus propios acreedores externos a ese paquete de garantías.

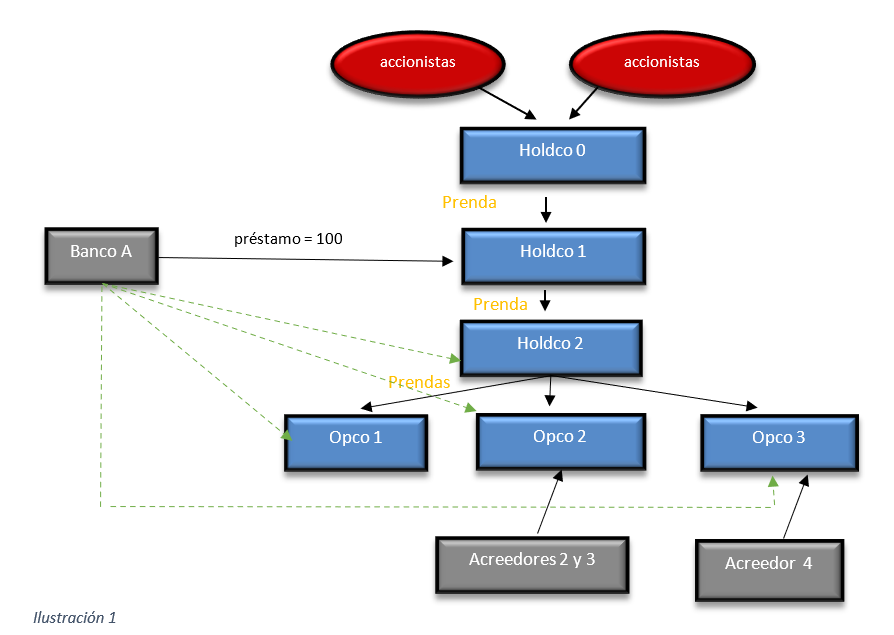

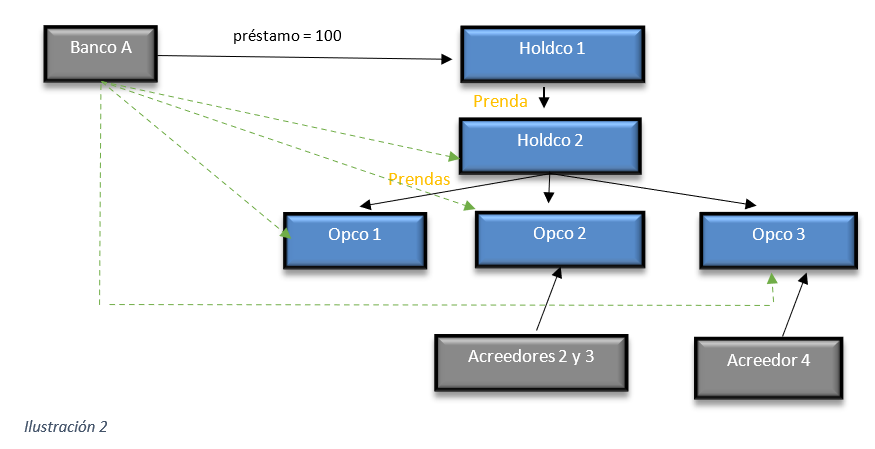

Ejemplo simplificado: El Banco A presta 100 a la sociedad Holdco 1. Este préstamo está garantizado personalmente por Holdco 2, pero también por Opco1, Opco 2 y Opco 3 (sociedades filiales operativas, en adelante, sociedades operativas). Además, se ha constituido una prenda sobre las acciones de Holdco 1, Holdco 2, o de las sociedades operativas. Las sociedades operativas tienen acreedores propios, ajenos al paquete de garantías: Acreedor 2 y 3, en Opco 2; y Acreedor 4 en Opco 3. En el caso de una emisión de bonos, es habitual que el deudor principal (emisor de los bonos), no sea una sociedad matriz dentro del grupo, sino una filial no operativa (un llamado vehículo de propósito especial o SPV por su acrónimo en inglés). Como veremos, esto puede tener relevancia en el contexto de las acciones de reembolso.

El objeto de esta entrada es intentar dar respuesta a algunos de los problemas que presentan las garantías cruzadas o intra-grupo en un escenario de reestructuración preconcursal. Para ello, realizaremos una breve referencia al tratamiento de los créditos con garantías personales en el concurso, para centrar, a continuación, el análisis en el régimen preconcursal. En concreto, tomaremos como punto de partida el principio de separabilidad, y examinaremos los problemas que plantean la valoración de los créditos principal y fideusorio o ‘de refuerzo’; la formación de clases; la valoración de las garantías a los efectos de aplicar la prueba del interés superior de los acreedores (o BIC, por su acrónimo en inglés) y la regla de prioridad absoluta (o APR, igualmente por su acrónimo en inglés). Para no alargar excesivamente el texto, prescindiremos de los problemas que plantean los préstamos intra-grupo (i.e., se constituye un SPV para obtener la financiación que luego presta a las distintas sociedades del grupo), ni la renuncia a las acciones de reembolso (que en un concurso serían, probablemente, nulas si perjudican a los acreedores del garante).

Breve referencia al tratamiento en el procedimiento concursal

El Libro I de la Ley Concursal (“LC”) establece algunas pautas sobre el tratamiento de las garantías en caso de concurso (principalmente, Arts. 263, 264, 399 y 437). A estos efectos, distingue en función de que el concursado sea el deudor principal, el garante o ambos.

a) Si el concursado es el deudor principal,

el crédito se reconocerá por su importe sin perjuicio de la sustitución de su titular en caso de pago total por el fiador y, eventualmente, de la reclasificación del crédito cuando el fiador se subroga en la posición del acreedor principal (Art. 263.2 LC). Cuando el garante (deudor solidario, fiador o avalista del deudor) haya hecho un pago parcial, la LC distingue si ha sido antes o después de la declaración de concurso.

Si el pago parcial es anterior a la declaración de concurso, se incluirá a favor del acreedor principal, a petición de este, tanto el resto de su crédito no satisfecho como la totalidad del que, por reembolso o por cuota de solidaridad, corresponda a quien hubiere hecho el pago parcial, aunque no hubiere comunicado su crédito o hubiere hecho remisión de la deuda (Art. 264 LC). En tal caso, el crédito del garante se reconoce en interés del acreedor original, que goza de preferencia en el cobro frente a aquel hasta que sea íntegramente satisfecho (Art. 1213 CC), pero con el límite implícito de que el acreedor no podrá cobrar más del importe total de su crédito. Esta solución impide que el garante cobre su crédito de reembolso, reconocido en el concurso, antes de que se haya satisfecho íntegramente el acreedor principal.

Ejemplo. Si el crédito -asumamos que ordinario- es de 100, se reconocerá por estos 100 en el concurso del deudor (D) . Si el garante (G) paga totalmente, se convertirá en nuevo titular del crédito, sin perjuicio de que se reclasifique en un grado inferior cuando utiliza la vía subrogatoria (Art. 263.2 LC). Esto sucederá en el caso de que G sea una sociedad del grupo, pues como crédito de una persona especialmente relacionada con el deudor ese crédito se clasificará como subordinado (Arts. 281.1.5º, 283.1.3º y 310.2.4º LC).

Si ha habido un pago parcial anterior a la declaración de concurso (por ejemplo, de 50), el acreedor (A) podrá obtener el reconocimiento de su crédito actual por 50 y solicitar que se reconozca en su interés el crédito de reembolso del fiador por otros 50. El acreedor cobrará su crédito pari passu con los demás acreedores ordinarios y tendrá derecho a que se le asigne la cuota correspondiente al crédito del garante con el límite de los 50 (por ejemplo, si corresponde el 55% de cada crédito, cobrará 27,5 por su crédito y podrá exigir que se le entreguen los 27,5 del garante hasta completar los 100 que se le adeudan). El exceso corresponderá a G (27,5 x 2=55 – 50 = 5). El garante tiene derecho a quedarse con ese remanente pues es lo que resta de lo que le correspondería por su crédito actual reconocido en el concurso una vez descontada la parte sobre la que tiene preferencia A (en lugar de cobrar 27,5, recibe 5 y deja 22,5 para A). Ahora bien, si G fuese otra sociedad del grupo, aparentemente , el reembolso del garante debería reconocerse en interés del acreedor como crédito subordinado y el acreedor garantizado solo tendría derecho a cobrar ese crédito cuando hubieran sido íntegramente satisfechos los créditos de mejor condición (decimos “aparentemente” porque sobre este punto volveremos más adelante).

En caso de pago parcial posterior el fiador no puede subrogarse en el crédito en perjuicio del acreedor reduciendo de manera sobrevenida la cantidad por la que se ha reconocido el crédito de este en el concurso (Arts. 1213 CC y 438.3 in fine), pero mantiene frente al acreedor su derecho de reintegro por la parte del crédito satisfecha: tampoco aquí el acreedor puede cobrar más del 100% de su crédito y por ello, deberá satisfacer al fiador su reembolso fuera del concurso con cargo al exceso percibido.

Ejemplo. D tiene un patrimonio de 100 sobre el que pesan tres créditos de, respectivamente, 100 (con fianza), 40 y 25. A recibe de G un pago parcial de 50 después de que D sea declarado en concurso y haya sido reconocido a A en este un crédito por 100. Respecto de los demás acreedores, da lo mismo que en el concurso se reconozca un crédito de 100 a favor de A, que dos de 50 a favor de A y G. El reparto en su conjunto no cambia: todos los acreedores reciben el 60% de su crédito (100/165=0,6). En el primer caso, A recibiría 60 y los otros dos acreedores 24 y 15, mientras que en el segundo caso A y G recibirían 30 cada uno y los otros dos acreedores volverían a recibir 24 y 15. Lo que cambia es la distribución valor entre A y G. Si G concurre con A por el pago parcial, cada uno de ellos cobraría 30, que sumados a los 50 que ya recibió A no llegan a cubrir el importe total del crédito (100). En cambio, si A participa en el concurso por 100 recibirá 60 que sumados a los 50 ya cobrados le permiten satisfacer íntegramente su crédito y dejar 10 para G, sin que se vea afectada la cantidad que corresponde a los demás acreedores (24 y 15). G tiene derecho a apropiarse de ese excedente (sin que vuelva a la masa para repartirlo con los demás acreedores) ya que es una parte del valor que le correspondería en el reparto por su crédito de reembolso de haber podido ser reconocido en el mismo (en lugar de cobrar 30, deja 20 para A y recibe 10). Nótese que el crédito de reembolso es un crédito concursal, cuyo origen está una relación jurídica anterior a la declaración de concurso y, por lo tanto, tiene derecho a participar en el reparto de valor que se lleva a cabo en este procedimiento. Si formalmente no lo hace (pues no se refleja en el concurso su pretensión), es por la razón expuesta.

A salvo de lo anterior quedan los casos en los que el reembolso sea subordinado (i.e., porque el garante sea una sociedad del grupo), ya que el excedente debería quedarse en la masa activa para repartirse entre los acreedores con mejor derecho. La solución en caso de que el reembolso del fiador sea subordinado da lugar a un resultado paradójico: el acreedor que recibe un pago parcial posterior de la sociedad garante está mejor que el que recibe un pago parcial anterior a la declaración de concurso. En el primer caso, recibe la cuota que el corresponde sobre el nominal total de su crédito, mientras que en el segundo caso esa cuota se calcula sólo sobre la parte pendiente de cobro. Sin embargo, no parece que haya razones de justicia material para perjudicar al acreedor principal por una circunstancia aleatoria como es que el pago se haya realizado antes o después de ese momento. Además, el resultado sería fácilmente evitable retrasando el momento pago. De ahí que, quizás, deba realizarse una interpretación restrictiva de la norma que permita solucionar esta paradoja: en concreto, permitiendo que incluso si el pago del garante ha sido anterior, la subordinación solo afecte a la parte del crédito que el garante percibirá en el concurso.

Estas reglas tienen sus corolarios en sede de pago. Si el acreedor, antes de la declaración de concurso, ha cobrado del garante parte del crédito (de un deudor solidario, de un fiador o de un avalista del deudor) tendrá derecho a obtener los pagos correspondientes a aquellos hasta que, sumados a los que perciba por su crédito, cubran el importe total de este (Art. 437 LC). En caso de pago parcial posterior, como la subrogación en el crédito reconocido en el concurso solo se produce con el pago íntegro (Artículo 438.3 LC), este ajuste se lleva a cabo fuera del concurso en la liquidación de la relación interna entre el acreedor y el fiador.

b) Cuando el concursado sea el garante,

la LC señala que el crédito (fideiusorio) se reconocerá también por su importe, salvo que aquél tuviese beneficio de excusión, en cuyo caso se reconocerá como contingente y, por lo tanto, sin cuantía propia (Art. 261.3 LC), mientras el acreedor no justifique haber agotado la excusión, confirmándose, entonces, el reconocimiento del crédito en el concurso por el saldo subsistente (Art. 263.1 LC). En este caso no se reconoce el crédito por todo el importe, sino sólo por el remanente.

Si quien cae en concurso es G, hay que distinguir dos situaciones. Cuando G goce del beneficio de excusión, el crédito se reconocerá como contingente y si, por ejemplo, una vez realizado el patrimonio de D, A ha obtenido 50, el crédito se reclasificará como un crédito actual ordinario por 50 (no por los 100 originales), con lo que A cobrará pari passu con los demás acreedores ordinarios, pero sólo sobre este nominal. Así, si los ordinarios cobran el 55%, A recibirá de G 27,5 que se sumarán a los 50 recibidos de D. La razón está en que, como garante que es, sólo debe responder por la parte del crédito que el deudor no ha satisfecho y que cristaliza en una determinada cantidad con el pago de aquél. Cuando G no goce de dicho beneficio –por ejemplo, porque ha renunciado contractualmente a él (Art. 1831.1º CC)–, el acreedor puede realizar el patrimonio de D para cobrar hasta 100 y obtener, a la vez, el reconocimiento de un crédito por 100 en el concurso de G, pero sin que pueda cobrar más del importe total de su crédito. Con los datos anteriores, el acreedor acabaría cobrando 50 de D y 50 de G (los 5 remanentes acrecerían al resto de acreedores).

c) En el caso de concurso de ambos,

cuando respondan solidariamente, la Ley concursal simplemente articula procedimentalmente cómo juega esta regla: el acreedor puede realizar su crédito en todos los concursos (Art. 258 LC, sobre la comunicación y Art. 438.1 LC, sobre el pago), y para asegurar que el acreedor no recibe más del importe de su crédito, permite al administrador concursal retener el pago mientras no se le acredite lo que ha cobrado en el otro concurso (Art. 438.2 LC). Esta regla refleja el valor económico de la posición del acreedor: el derecho a recuperar el 100% de su crédito reclamando el 100% a todos los garantes para maximizar la recuperación (hasta el límite del nominal de su crédito), evitando dejar al azar la elección del patrimonio contra el que deba satisfacerse. El juego posterior de la acción de reembolso no reduce sobrevenidamente la cantidad comunicada en los distintos concursos, pero el acreedor no podrá percibir más del importe total de su crédito y el remanente, si lo hubiera, iría a parar a los codeudores solidarios hasta cubrir el importe de lo satisfecho o, en su caso, su cuota interna de responsabilidad (Art. 438.3 LC).

Si en virtud de una fianza solidaria (G) responde junto al deudor (D), el acreedor comunicará su crédito por 100 en ambos concursos. Imaginemos que en el concurso de G los acreedores ordinarios cobran el 40% de su crédito y en el concurso de D el 70%. Tras el primer cobro de 40, el acreedor seguirá reconocido por 100 en el concurso de D y se le asignará pari passu con los demás acreedores ordinarios la cantidad correspondiente –i.e., 70–, de los cuales él cobrará 60. El excedente (10) irá para G (pues internamente sigue siendo garante, no deudor principal) asumiendo que no hay subordinación del crédito de reembolso de éste. En cambio, cuando son codeudores solidarios puros o entre cofiadores, el excedente de 10 se asignará dentro de los límites de la cuota interna de responsabilidad ex Arts. 1145 II y 1844 CC (en el ejemplo, 50).

d) Por último, debe recordarse que, en caso de convenio, el acreedor principal que vota (se adhiere o no) conforme a lo pactado con el garante conserva sus derechos frente a este (Art. 399 LC). En defecto de pacto, la ley se remite al régimen general aplicable a la obligación fideiusoria cuando el acreedor hubiese apoyado el convenio. La razón de esta solución es conocida: en la medida en que el apoyo del acreedor principal al convenio puede acabar afectando al reembolso del garante, el acreedor principal no debería decidir por sí mismo la adhesión al convenio (salvo que así lo hubiera pactado con el garante). De este modo, la ley incentiva al acreedor a que se ponga de acuerdo con el garante para no perjudicarle con su adhesión.

El régimen preconcursal

El régimen preconcursal también contiene alguna regla sobre el tratamiento de las garantías de tercero, en particular, los artículos 596 y 652 LC, respecto de los efectos de la comunicación y del plan de reestructuración sobre dichas garantías. No establece, sin embargo, mayores aclaraciones sobre cómo se computan los créditos, su separación en clases, ni el juego de las reglas sobre reparto económico (el BIC y la APR).

En cuanto al voto, en principio, se aplica la regla general que asigna el derecho a votar a cualquier acreedor que pueda resultar afectado por un plan de reestructuración (Art. 628.1 LC), incluidos los contingentes (a diferencia de lo que sucede en concurso ex Art. 261.3 LC). En la reestructuración del deudor, el derecho de voto se reconoce al acreedor por el crédito principal y no al garante por su reembolso para evitar que se vote dos veces por un mismo crédito (Art. 628.2 LC).En caso de que tanto el deudor como el garante sean objeto de reestructuración, el acreedor con garantía tiene derecho a votar en los distintos planes por sus créditos, principal y fideiusorio o ‘de refuerzo’, que vayan a quedar afectados. A estos efectos, es irrelevante que el crédito de refuerzo sea actual o contingente. Para hacer frente al riesgo de que el poder político del acreedor con garantía de tercero pueda multiplicarse a lo largo de la reestructuración y de que pueda imponer el plan en perjuicio de los acreedores externos (en el ejemplo inicial, los acreedores 2 y 3 en Opco 2 y acreedor 4 en Opco 3), como vamos a explicar en los próximos párrafos, éstos cuentan con las garantías, individuales y de clase, que en la reestructuración protegen su posición (i.e., el BIC, la APR y la prohibición de trato menos favorable).

El punto de partida del análisis es el principio de separabilidad patrimonial y pluralidad de reconocimientos crediticios (o “reconocimiento múltiple”).

El Artículo 642 LC establece que

En el caso de solicitud de homologación conjunta de distintos planes de reestructuración o de homologación [o] de un plan conjunto de reestructuración, los requisitos para la homologación deberán cumplirse en relación con cada uno de los deudores.

Esto significa, en el caso de la reestructuración de un grupo de sociedades, que los requisitos en cuanto a aprobación del plan (clases, mayorías, etc…) y al reparto económico (BIC, APR y sus corolarios) deben cumplirse en relación con cada una de las sociedades del grupo. No hay, en principio, consolidación sustantiva. En el ejemplo que poníamos al comienzo, si la reestructuración pretende alcanzar a todo el grupo, las condiciones para homologar un plan de reestructuración deben cumplirse individualmente para Holdco 1, Holdco 2, Opco 1, Opco 2 y Opco 3. La regla refleja en esta sede la división de patrimonios que conlleva la personalidad jurídica propia de cada sociedad del grupo.

A estos efectos, la primera cuestión que se plantea es cómo deben computarse los créditos, principal y de refuerzo, en la reestructuración. En principio, la ley establece que si el crédito principal y el de refuerzo van a formar parte de los créditos afectados (y, el de refuerzo, en su totalidad), se reconocerá por su nominal tanto en el plan de reestructuración del deudor principal como en el de cada uno de los garantes y, en su caso, por los intereses vencidos (Art. 617.1 y 4 LC).

En nuestro ejemplo, el crédito del Banco A se computará por 100 en el plan de reestructuración de Holdco 1, como deudor principal, y también por esa misma cantidad en todos y cada uno de los planes de reestructuración de Holdco 2, Opco 1, Opco 2 y Opco 3. Como consecuencia de este cómputo, en cualquiera de los supuestos mencionados, el Banco A votará y podrá ser arrastrado por esa misma cantidad en todos y cada uno de los planes.

A partir de aquí, la primera duda que surge es

si puede imponerse un sacrificio mayor al crédito principal que al crédito de refuerzo

(bien porque el contenido del plan sea distinto en relación con cada deudor o porque se haya optado por una afectación parcial cuando la garantía se considera crédito contingente). Teóricamente es posible, con la consiguiente “relativización” de la accesoriedad de la garantía -que es admisible cuando se trata de conciliar la necesidad de reestructurar la deuda con el mantenimiento de la eficacia de la garantía sin que la responsabilidad del fiador se independice por completo de las vicisitudes del crédito principal.

En nuestro ejemplo, el Banco A puede concluir que la única propuesta viable para su crédito principal frente a Holdco 1 pasa por una capitalización de 50 (pasando a ser el nuevo accionista del Grupo), conservando un crédito de 30 frente a su -ahora- propia sociedad, y aceptar una quita por los 20 restantes. El valor de empresa en funcionamiento de Holdco 1 no permite una mayor atribución de valor a Banco A. Con esto, se consideraría que al menos el 50% de este crédito ha sido satisfecho mediante la suscripción del nuevo capital social. Otro 30% se conservará en los nuevos términos derivados de la restructuración y el 20% restante se considerará perdido (en ese nivel). Si a continuación bajamos a Opco 1, en principio y por su condición de deudor de refuerzo, el Banco A tendría su garantía hasta 50 (los otros 50 los cobró en acciones). Sin embargo, si el valor de empresa en funcionamiento de Opco 1 fuese inferior (imaginemos que de 40), el Banco A sólo podría conservar frente a esta sociedad un crédito por dicho importe, 40, aceptando una quita de los otros 60 de su garantía. De esta forma, el crédito derivado de una antigua garantía personal pasa a tener un importe superior al del crédito principal, que recordemos se ha reducido en Holdco 1 a 30. Lógicamente, Banco A nunca podrá cobrar más que el importe de su crédito inicial. Junto a los 50 ya percibidos en concepto de capital social, podría reclamar 30 de Holdco 1 o hasta 40 de Opco 1, pero siempre con el límite máximo de 100.

Si se repite este ejercicio en Opco 2 y en Opco 3, donde el crédito por garantía de Banco A compite con los créditos de los Acreedores 2, 3 y 4, el análisis se vuelve más complejo. Por un lado, es necesario proceder al reparto del valor de empresa en funcionamiento que se asigne a estas filiales entre sus diversos acreedores, con la dificultad ya apuntada de sobre qué importe calcular el valor de los créditos. Pero junto a ello y antes que aplicar a los Acreedores 2, 3 y 4 una quita por el valor de sus créditos no conservados, sería necesario ofrecer a éstos una cierta capitalización en Opcos 2 y 3, que respete la regla de la prioridad absoluta. En efecto, sería como mínimo dudoso aplicar a estos acreedores una quita en sus créditos permitiendo que Holdco 2 conserve la totalidad de su capital social en las filiales operativas.

Como se ve, la imposición de un sacrificio desigual al crédito principal y al crédito de refuerzo puede parecer en ocasiones, no solo posible, sino necesario, cuando entre los acreedores afectados haya una minoría disidente y el juego de las reglas de reparto económico y prioridad absoluta impida imponer el mismo sacrificio en todas las sociedades, deudoras principales o garantes.

Formación de clases

En principio, al amparo del artículo 623.2 LC, los créditos, principal/de refuerzo, serán separados en clases distintas en el plan de cada deudor/garante si su rango en un escenario de liquidación concursal es también distinto. Esto incluye naturalmente a los posibles créditos por intereses, que en principio serán subordinados (Art. 281.1.3º LC); o a los créditos principal/de refuerzo que gocen de garantía real, que serán créditos con privilegio especial (Art. 270 LC).

Así, en la reestructuración de Holdco 1, el crédito principal será garantizado hasta el valor de la prenda, que será determinado de acuerdo con las reglas concursales de valoración de estas garantías (Arts. 272 a 277 LC). La parte del crédito que no quede cubierta por el valor de esta deberá incluirse en la clase que le corresponda en atención a su rango concursal (Art. 617.5 LC). La valoración de las garantías plantea en si misma un problema pues viene determinada por lo que el Banco A cobre en las reestructuraciones de las operativas. Y lo mismo sucederá en la reestructuración de Holdco 0 y Holdco 2, que son fiadores reales de Holdco 1. En las reestructuraciones de las Opcos sería acreedor ordinario (asumamos que no hay intereses vencidos).

La cuestión más espinosa es si dentro de su mismo rango (ordinario), los créditos del Banco A, principal y de refuerzo, deben separarse en clases distintas atendiendo a su naturaleza financiera o no financiera y, sobre todo, en atención a su posible conflicto de interés (ex Art. 623.3 LC).

Su condición de créditos financieros no se discute: tanto el crédito principal como los créditos de refuerzo tienen esa consideración (Art. 623.4.1º y 3º LC) y podrán, por lo tanto, incluirse en una clase separada en atención a esa naturaleza.

En cambio, el posible conflicto de interés precisa de alguna consideración adicional. Este conflicto deriva de que si el voto del Banco A (= acreedor garantizado) es decisivo, puede (i) optar por imponer a los acreedores externos (Acreedor 2 y 3 en Opco 2; y a Acreedor 4 en Opco 3) un sacrificio máximo, hasta su cuota hipotética de liquidación concursal (que es el derecho individual de los acreedores disidentes dentro de una clase ex Art. 654.7º LC), sabiendo (ii) que el Banco A no asume ningún coste en la medida en que se mantenga su garantía en Opco 1, en Holdco 2 y su crédito principal en Holdco 1, y (iii) que el Banco A puede apropiarse del excedente de valor que se genera con el plan “aguas arriba” en el grupo. En efecto, reducir la deuda de Opco 2 y Opco 3 a costa de los Acreedores 2, 3 y 4, puede incrementar la solvencia de las demás sociedades del grupo y, por lo tanto, la solidez de sus créditos en éstas. Incluso puede incrementar el valor de las sociedades y de la participación de los accionistas. Pues bien, en esta situación, el Banco A puede apropiarse del valor que aflora en Holdco 2 y Holdco 1 tras haber logrado imponer un plan en Opco 2 y 3 que minimiza la recuperación de sus acreedores externos. La interrelación que existe entre las sociedades del grupo permite que circule entre ellas el excedente de la reestructuración. Esta circunstancia, unida al hecho de que el Banco A participa en la reestructuración de todo el grupo -y no sólo en la de una de las sociedades de este- marca la diferencia con los supuestos en los que el garante no presenta vínculos con el deudor.

En el ejemplo, los acreedores de Holdco 1 y Holdco 2 –entre los que también se encuentra Banco A–, y los accionistas estarían estructuralmente subordinados a los Acreedores 2, 3 y 4, al menos por la rama de Opco 2 y Opco 3. Sin embargo, el voto mayoritario en estas últimas del Banco A puede utilizarse para privar a estos de participar en la prima de reestructuración y redistribuirla a favor de aquellos. En concreto, el Banco A podría estar interesado en “limpiar” el pasivo de Opco 2 y 3 y, una vez hecho esto, apropiarse de ellas ejecutando la prenda constituida sobre sus acciones o sobre las de Holdco 2 en garantía del préstamo. Por otro lado, el voto del Banco A es en cierto modo “vacío” ya que no internaliza económicamente las consecuencias de su decisión: lo que pierde en la garantía de Opco 2 y 3, lo puede ganar en la garantía de Opco 1 y Holdco 2 y en el crédito principal. Es bastante dudoso que la formación de una clase única esté justificada en este caso donde quien vota y arrastra a los acreedores externos no asume las consecuencias de su voto y, de hecho, lo hace para “redistribuir” valor en su propio beneficio. Como se puede observar, el caso es distinto del previsto en el Artículo 399 LC para el convenio, o en el Artículo 652.1 LC para la reestructuración, pues en las garantías facilitadas el fiador no es un ajeno o externo a la reestructuración.

Valoración de las garantías a los efectos de aplicar el BIC y la APR

A los efectos de aplicar las reglas de reparto económico, la cuestión medular es cómo valoramos las garantías para (i) comprobar si se satisface la prueba del interés superior de los acreedores (BIC) y (ii) la regla de prioridad absoluta (APR). Empezaremos por el primero.

(i) El BIC obliga a hacer una valoración en un escenario contrafáctico: qué hubiese cobrado el acreedor disidente si su deudor hubiese sido objeto de una liquidación concursal. Dos escenarios son imaginables, que un acreedor con garantía de las sociedades del grupo se vea arrastrado en su clase por un voto mayoritario o que quien se vea arrastrado en su clase por el voto mayoritario sea un acreedor externo, no garantizado. Esto último, además, puede depender de que los acreedores ordinarios con garantía de las sociedades se hayan separado en una clase distinta de los ordinarios no garantizados. Sea como fuere, la cuestión que nos interesa ahora es determinar cómo se calcula el BIC del acreedor garantizado y del acreedor no garantizado.

En principio, y de acuerdo con las reglas concursales, el acreedor con garantía de las sociedades, –el Banco A en el ejemplo–, recibiría en cada uno de los concursos de las sociedades del grupo su cuota de liquidación sabiendo que no puede cobrar más del 100% de su crédito. El acreedor no garantizado (los acreedores 2 y 3 en Opco 2; y el acreedor 4, en Opco 3), por su parte, recibiría la cuota hipotética de liquidación en el concurso de su deudor e indirectamente lo que le correspondiese a estas sociedades por el ejercicio de la acción de reembolso en otros concursos.

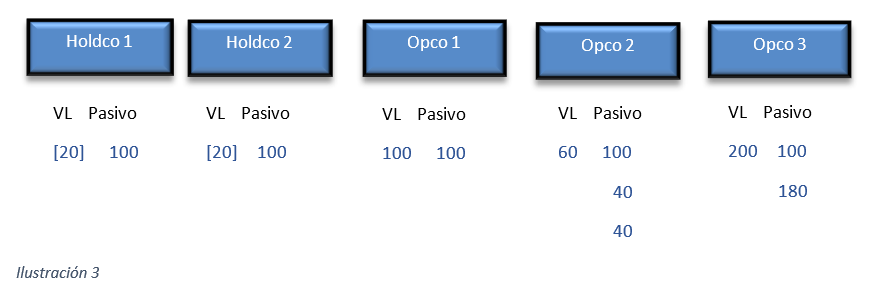

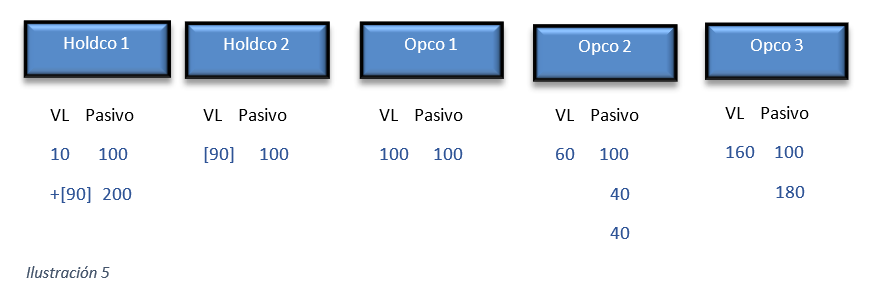

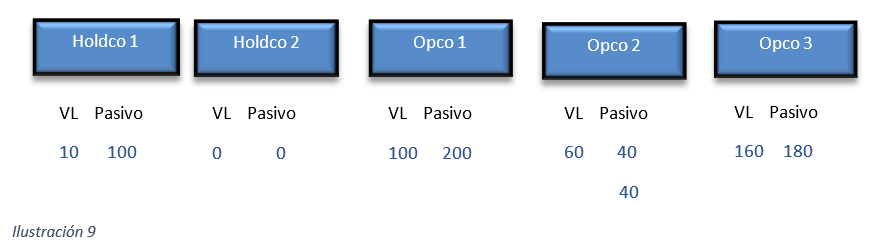

Comenzaremos por el supuesto más sencillo con independencia de su habitualidad en la práctica. Imaginemos que en nuestro ejemplo el valor de los activos de Opco 1 en un escenario de liquidación concursal (“VL”) es 100; el de Opco 2 60 y el de Opco 3 200. Los créditos de los Acreedores 2 y 3 son de 40 cada uno, y el de Acreedor 4 de 180. La determinación de VL se ha hecho a partir de las decisiones que hubiese tomado un administrador concursal para razonablemente maximizar el valor de los activos de cada sociedad.

En principio, a los efectos del plan de reestructuración, los activos y pasivos por cada sociedad serían los siguientes, asumiendo que Holdco 1 y Holdco 2 no tienen más activos que sus acciones en las filiales y que la garantía se comunica en todos los concursos:

Lo primero que se puede deducir de este ejemplo es que la cuota de liquidación del Banco A le permite recuperar el 100% de su crédito, pero que la cuota de liquidación de los acreedores 2, 3 y 4 va a ser la misma con independencia de qué orden cronológico de pago se siga. Así, por ejemplo, si el Banco A cobra el 100% de su crédito en la liquidación de Opco 1, el acreedor 4 cobraría también el 100% de su crédito en el concurso de Opco 3, y los acreedores 2 y 3 cobrarían el 75% de su crédito de Opco 2. El excedente de valor, i.e. los 20 de Opco 3, irían a parar a los socios (Holdco 1 y 2).

Repárese en que los Acreedores 2 y 3 sólo reciben el 75% de su crédito y los socios se quedan con algo de valor (los 20 restantes después de que se cobrara el acreedor de Opco 3). En principio, esto no resulta chocante en la medida en que la subordinación estructural de los socios es sólo en la línea de Opco 2, no de Opco 3. Pero es cierto también que si Opco 2 y Opco 3 fuesen una única sociedad, los Acreedores 2 y 3 cobrarían en 100% de su crédito y los socios nada.

Si, en cambio, el Banco A cobrase 71 en Opco 3 (lo que le corresponde pari passu con el Acreedor 4), el déficit que sufre el acreedor 4 (51), lo podría cobrar mediante la acción de reembolso frente a las otras co-garantes y al deudor principal. Así, por ejemplo y redondeando las cifras, Opco 3 podría dirigirse frente a Opco 1, donde el Banco A se quedaría con los primeros 29 de los 100 reconocidos para cubrir la parte no satisfecha de su crédito (29 + 71 = 100). Del valor restante (71), Opco 3 recibiría 24 en concepto de cuota de reembolso (1/3 de la cantidad pagada a Banco A), que se destinarían a pagar al Acreedor 4. Esto dejaría un remanente de 47 en Opco 1 ( = 71 – 24), que subiría a Holdco 2 y Holdco 1. Pero Opco 3 también podría dirigirse ahora a Holdco 2 como deudora principal para terminar de realizar su crédito de reembolso por 47. La suma de ambas cantidades (47 + 24 = 71) permitiría terminar de pagar al Acreedor 4 su déficit (52) y el excedente (aproximadamente 20) se quedaría en Holdco 2 y 1. Como se puede observar, en general, por vía directa o reembolso, el resultado final es el mismo (aunque la realización de los créditos resulta más costosa en la segunda solución que en la primera por lo que un administrador concursal razonable debería decantarse por esta).

Repárese también en que esto funciona en la medida en que el deudor principal sea una sociedad cabecera de las operativas. Si fuese un mero vehículo, el Acreedor 4 no cobraría el remanente que queda en Opco 1 una vez satisfecha la cuota interna de solidaridad de ésta, i.e. 1/3 del nominal de la obligación garantizada.

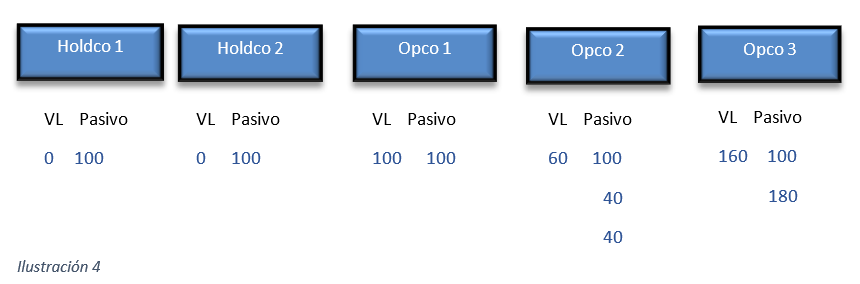

La cosa tampoco cambia si el valor de Opco 3 en lugar de ser 200 fuese 160. Si el Banco A cobra sus 100 en Opco 1, los Acreedores 2 y 3 cobrarían cada uno 30 en Opco 2, y el Acreedor 4, cobraría 160 en Opco 3. En cambio, si el Banco A cobra primero 57 en Opco 3 y luego 33 en Opco 2, ya sólo cobraría 10 en Opco 1 (redondeando). Quedarían 90 para Holdco 2 que en última instancia acabarían subiendo a Holdco 1 (deudor principal). Por su parte, Opco 2 tendría una acción de reembolso por 33 y Opco 3, por 57 frente a Holdco 1, de manera que, al final, el resultado acabaría siendo también el mismo.

En cambio, si el deudor principal tuviese a su vez otros acreedores, esos 90 serían para ellos y no para los acreedores de las filiales. De tal modo que si, por ejemplo, Holdco 1 ahora tuviese otros activos que en liquidación concursal valiesen 10, más los 90 que le suben de Opco 1, y a su vez tuviese pasivos por 200 (más los del Banco A), los Acreedores 2, 3 y 4, no cobrarían su crédito vía reembolso (pues Opco 2 y 3 sólo recibirían 11 y 19 respectivamente). En este caso, el orden cronológico de pago al Banco A sí que altera la cuota de liquidación concursal que van a cobrar los Acreedores 2, 3 y 4. Con esta distribución, se está permitiendo que se deje valor en Opco 1 para subirlo a los socios y a los acreedores de los socios (que están estructuralmente subordinados a los acreedores de las operativas), aunque los acreedores de Opco 2 y 3 reciban en conjunto (por vía directa y de reembolso) menos de lo que recibirían aplicando un orden de pago alternativo.

Además, como el crédito de reembolso de las sociedades del mismo grupo tiene la consideración de subordinado (Art. 283.1.3º LC), los acreedores de las Holdco pueden apropiarse de todo el valor existente en ellas antes de que se pueda satisfacer el crédito de reembolso, haciendo que el valor de este sea 0 y que los acreedores de las Opco no reciban nada por esta vía.

Lo mismo acaba pasando si el deudor principal fuese un mero vehículo, pues el Acreedor 4 no cobraría el remanente que queda en Opco 1 una vez satisfecha la cuota interna de solidaridad de ésta, i.e. 1/3 del nominal de la obligación garantizada.

En ocasiones, este resultado puede parecer injusto materialmente ya que los acreedores de las operativas acaban cobrando menos por el simple hecho de que el Banco A haya cobrado su garantía en Opco 2 y en Opco 3, en lugar de en Opco 1. Esto permite subir valor a las Holdco en perjuicio de los créditos de las Opco (pues al quedar subordinado el reembolso frente a los créditos de Holdco1, no podrían participar en el mismo). Por ello, se podría sostener la pertinencia de aplicar algún tipo de correctivo según las circunstancias del caso, de tal modo que en un escenario de liquidación concursal, los pagos al acreedor con garantías personales de otras sociedades del grupo debieran hacerse cronológicamente de la manera que menos perjudique a los acreedores estructuralmente preferentes y que impida subir valor a los socios cuando esto reduzca injustificadamente el valor total de la cuota de liquidación de los acreedores externos (por vía directa y de reembolso), en particular cuando son acreedores no sofisticados.

La jurisprudencia americana ha desarrollado la doctrina del marshalling, que como remedio de equity ordena la satisfacción de créditos concurrentes sobre un mismo activo del deudor cuando uno de los acreedores cuenta con otro activo sobre el que realizar su crédito. Se trata de una doctrina de equity y por lo tanto, aplicable caso por caso, que insta al acreedor que dispone de los dos activos a cobrarse primero sobre el activo con el que no perjudica al otro acreedor (de rango inferior) siempre que con ello no se menoscabe su interés. El propósito es evitar que, con la realización del activo sobre el que pesan los dos créditos se lesione injustificadamente el derecho del acreedor de peor rango que solo puede satisfacerse con cargo al mismo. Esta doctrina puede extenderse a los casos en los que haya un tercero que deba responder junto al deudor de la obligación principal cuando su reembolso sea subordinado (por ejemplo, por infracapitalización, infracción de deberes fiduciarios, fraude, etc.). Si trasladamos lo esencial de esta doctrina a nuestro ejemplo, el juego del principio de buena fe del acreedor garantizado (Art. 7 CC) puede exigir, según las circunstancia del caso, que cobre primero con el valor existente en Opco 1, lo que le permitiría realizar íntegramente su crédito sin perjudicar los derechos de los acreedores de Opco 2 y Opco 3. Estos tampoco se verán afectados por el reembolso de Opco 1 al tener la condición de subordinado.

En derecho alemán, produce un resultado similar la norma que obliga al acreedor que se beneficia de la garantía de un socio –real o personal– a dirigirse, en caso de concurso de la sociedad, primero al socio-garante y luego a aquella, de la que solo podrá obtener el pago de la parte del crédito que no satisfaga el insider (§ 44a InsO). El propósito inmediato de esta disposición es evitar que los socios eludan la subordinación impuesta por la ley a los préstamos concedidos por estos (§ 39.1.5º InsO), sustituyéndolos por préstamos de terceros que ellos garantizan y que, en caso de concurso, se realizarían sobre el patrimonio social como créditos ordinarios. Pero, además, al obligar a que el acreedor cobre primero del socio-garante, el crédito ordinario del acreedor principal es sustituido en el concurso por el crédito de reembolso del socio-garante (subordinado). De este modo, se minimiza el perjuicio que la realización de este crédito puede tener sobre los demás acreedores de la sociedad concursada de manera parecida a lo que sucedería si se aplicara la doctrina del marshalling. Conforme a la interpretación mayoritaria de este precepto, esta norma no limita el importe del crédito que se comunica en el concurso de la sociedad. Por lo tanto, el acreedor sigue pudiendo comunicar el crédito por su importe íntegro que no se verá afectado por el pago parcial posterior del garante. Ahora bien, como es lógico, la suma de lo que el acreedor perciba del socio-garante y del concurso no podrá exceder el valor nominal de su crédito.

El sistema acabaría funcionando como una suerte de “consolidación sustantiva sintética” dentro del perímetro de las sociedades deudoras y garantes (y respetando la subordinación estructural en su caso entre acreedores a distintos niveles). O dicho de otra forma, es como si, en el primer ejemplo, sobre un activo de 360, el Banco A comunicase un crédito de 500, con un cap de 100; el Acreedor 2 y 3, de 40 (con un cap de 30 por el pasivo de su deudor) y el Acreedor 4 de 180.

No desconocemos que puede haber un criterio más agresivo conforme al cual se prorratease el nominal de la deuda garantiza en función del activo (bruto o neto) de cada sociedad garante. No obstante, esta solución no se concilia bien con nuestro Derecho positivo, que arranca del rango pari passu y por el nominal del crédito garantizado en el concurso de todas y cada una de las deudoras.

(ii) La APR impide que se distribuya valor a las clases de rango inferior o a los socios sin que hayan sido satisfechas íntegramente las clases de rango superior (Art. 655.2.4º LC). De acuerdo con el principio de separabilidad, la APR se debe aplicar por relación a cada sociedad.

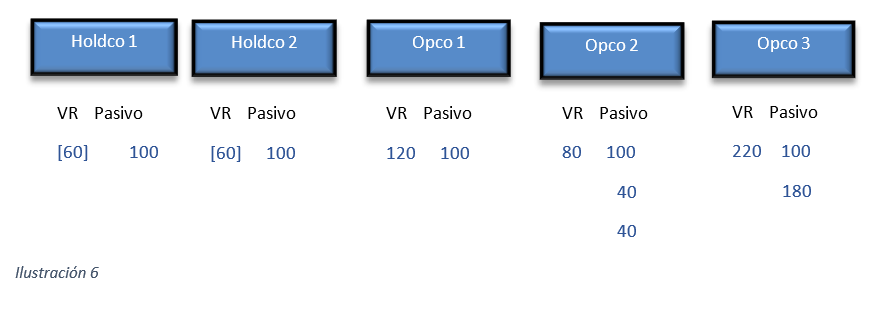

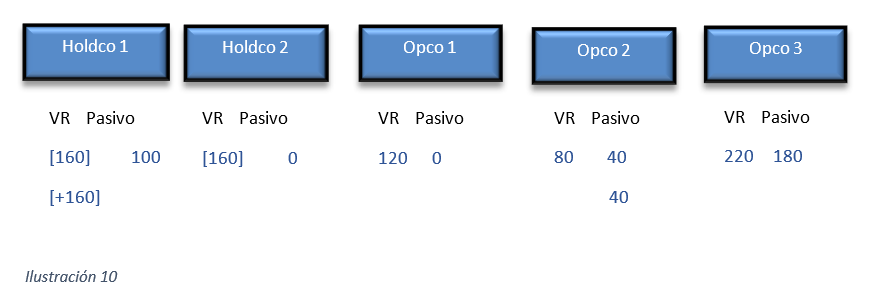

Así, por ejemplo, los Acreedores 2 y 3 sólo tendrían derecho a su parte en la prima de reestructuración que se genera en Opco 2, y el Acreedor 4 sólo tendría derecho a la prima de reestructuración que se genera en Opco 3. Asumamos que el valor de reestructuración (“VR”) de Opco 1 es 120; el de Opco 2, es 80 y el de Opco 3, 220. El valor de la Holdco 1 (en base consolidada) sería 420. En principio, los Acreedores 2 y 3 reciben el nominal de su crédito y lo mismo vale para el Acreedor 4. En cambio, si por ejemplo el valor de Opco 2 no llegase a 80, los Acreedores 2 y 3 no tendrían derecho a participar en la prima de reestructuración que se genera en Opco 1. Al final, el resultado es semejante al que hemos visto para el BIC, pero con un valor mayor (lo cual es coherente con ver la reestructuración como una liquidación sintética en beneficio de los acreedores).

Siguiendo con el ejemplo, si el Banco A “cobra” (en el sentido de “recibiendo un instrumento con un valor equivalente a”) el 100% de su crédito en la restructuración de Opco 1 (cuyo valor de reestructuración es 120), los acreedores 2, 3 y 4 también cobrarían el 100% de su crédito en la restructuración de Opco 2 y 3, respectivamente. El excedente de valor, i.e. los 20 de Opco 1 más los 40 de Opco 3 (= 60), irán a parar a los socios (Holdco 2 y Holdco 1). Y si el Banco A cobrase una parte en Opco 2 y 3, los acreedores de estas acabarían también cobrando indirectamente a través del reembolso (tal y como vimos en los párrafos 21 y 22).

El problema se plantea cuando los reembolsos de las garantes concurren con o se subordinan a los demás acreedores de las Holdco (como sucedía en el ejemplo de los párrafos 24 y 25), que están estructuralmente subordinados a los acreedores 2, 3 y 4. El respeto a la APR, corregida por el principio de buena fe, puede llevar también aquí a impedir aquí que se redistribuya valor entre las operativas de manera que pueda subirse a las Holdco en detrimento de los acreedores externos de las Opco (que no podrían participar por vía de reembolso en el reparto del excedente de la reestructuración).

En consecuencia, al igual que sucedía con el BIC, la aplicación de la APR bajo un principio de buena fe puede justificar ordenar la distribución de valor en el grupo de manera que no deje valor para las Holdco y sus acreedores mientras que los acreedores externos de las Opco no reciban el valor íntegro de sus créditos por vía directa y de reembolso. Este correctivo puede estar particulrmente justificado en el caso de grupos integrados (donde se financia “al grupo”) y para proteger a acreedores externos no sofisticados. De nuevo, esto llevaría a una suerte de “consolidación sustantiva sintética” dentro del perímetro de las sociedades deudoras y garantes (respetando en todo caso la subordinación estructural entre acreedores a distintos niveles). Precisamente, la separación en clases busca asegurar que esto sea así.

La rescindibilidad de las garantías

Conforme a la jurisprudencia del Tribunal Supremo las garantías otorgadas por las sociedades de un grupo son rescindibles si imponen a los acreedores de las garantes un perjuicio injustificado. Salvo prueba en contrario, se presume que estas garantías son perjudiciales porque constituyen obligaciones a favor de personas especialmente relacionadas con la concursada (Art. 228.1º LC). Corresponde al acreedor garantizado revertir la presunción demostrando que ha existido algún tipo de atribución o beneficio en el patrimonio de la garante, aunque sea indirecto, que tenga entidad suficiente para justificar su otorgamiento.

Determinar si las garantías otorgadas por las sociedades del grupo son rescindibles es importante porque tiene consecuencias en la aplicación del BIC y de la APR. Eliminar los patrimonios añadidos de responsabilidad y los créditos de reembolso puede alterar el reparto de valor en la reestructuración entre los acreedores.

En el caso del BIC, la rescindibilidad de las garantías puede afectar al valor de la cuota de liquidación que correspondería al acreedor garantizado en el hipotético concurso de las sociedades del grupo al quedar limitadas sus opciones del cobro al valor que haya en el patrimonio del deudor principal. Pues bien, a nuestro juicio, no cabe duda de que teóricamente habría que tomar en consideración la rescindibilidad de las garantías a la hora de realizar el análisis contrafáctico para determinar qué cobraría el acreedor en una hipotética liquidación concursal en el caso de que, en el contexto concursal, las garantías hubiesen sido rescindidas.

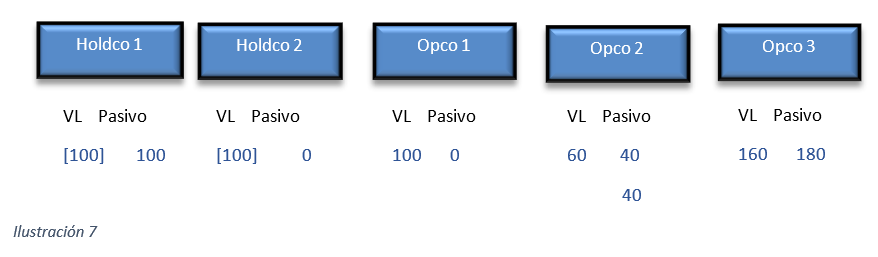

Así, si las garantías otorgadas por Holdco 2 y las Opco fueran rescindibles, el Banco A sólo podría comunicar su crédito en el concurso del deudor principal (Holdco1) y satisfacerse con cargo a su patrimonio. En el ejemplo inicial, al no haber acreedores en Opco 1, el valor existente en esta subiría hasta Holdco 1, donde el Banco A podría cobrar el 100% de su crédito. Los Acreedores 2 y 3 cobrarían cada uno 30 en Opco 2, y el Acreedor 4, cobraría 160 en Opco 3. En virtud del principio de limitación de responsabilidad, estos acreedores no podrían realizar su crédito sobre el patrimonio de Holdco 1.

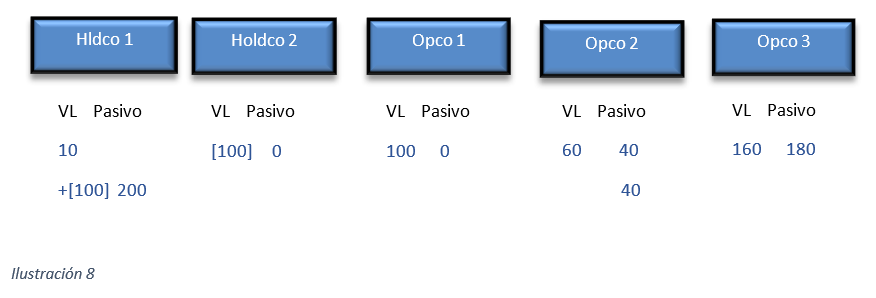

Sin embargo, el valor de la cuota de liquidación del Banco A se reduciría si tuviera que concurrir con otros acreedores en el concurso de Holdco 1 (por ejemplo, por valor de 200). Aunque Holdco 1 tuviera un valor de liquidación de 10, al que se sumarían los 100 que suben de Opco 1, el valor de la cuota del Banco A disminuiría al tener que repartir ese valor con los demás acreedores (sólo le corresponderían 36).

La situación empeora para el Banco A si los dos acreedores estuvieran en Opco 1, donde se benefician de una preferencia estructural sobre el valor existente en dicha sociedad. Estos se repartirían el valor existente en ese patrimonio (50 cada uno) que ya no subiría valor a los socios (Holdco 1 y 2). Entonces, el Banco A sólo cobraría 10 del patrimonio de Holdco 1.

Tal vez requiera una justificación adicional que la rescindibilidad de las garantías se deba tener en cuenta para aplicar la APR. Asumiendo que así fuese , el Banco A no podrá participar en el excedente de la reestructuración que se genere directamente en las filiales. Sólo tendrá derecho al valor que aflore en el patrimonio de la deudora principal (Holdco 1) una vez que hayan quedado cubiertos los acreedores externos 2, 3 y 4 con el valor que se genere en cada una de las operativas (Opco 2 y Opco 3).

Consideración final

Algún autor norteamericano ha dicho que las garantías intragrupo son “el elefante en la habitación”. Están presentes en toda financiación a un grupo de sociedades, pero legal y doctrinalmente se suele eludir su tratamiento. Y como se deduce de las consideraciones anteriores, el régimen de las garantías intragrupo en un contexto de reestructuración preconcursal genera bastantes dificultades; en particular, a la hora de aplicar el BIC y la APR. Nuestra intención con esta entrada no es dar una solución definitiva a esos problemas, sino llamar la atención sobre ellos y, como indica su título, apuntar algunas ideas para el debate.

* Los autores quieren agradecer a Vicente Estrada y Francisco Sainz-Trápaga por su intercambio de ideas sobre las cuestiones objeto de este trabajo.

Foto: Library of Congress en Unsplash

[…] empresa post reestructuración, i.e. por su rango crediticio debe tener derecho a participar en la prima de reestructuración. El sistema prevé también una regla de arrastre por mayoría simple de clases, si una al menos es […]